时间:2019-11-11 | 栏目:沪深300期权 | 点击:次

11月8日,证监会新闻发言人常德鹏表示,正式启动扩大股票股指期权试点工作,按程序批准上交所、深交所上市沪深300ETF期权,中金所上市沪深300股指期权。

一天后,中金所关于沪深300股指期权合约及相关规则向社会征求意见的通知。

需要指出的是,此次股指期权的推出,是国内首个金融期货期权产品,未来随着该产品的推出,金融期权有望进步扩容至上证50、中证500,甚至是国债期货。

市场容量、覆盖度大增

拟在沪深交易所上市的沪深300ETF期权,是在建立在上证50ETF期权稳定运行4年多时间基础上的。

据招商证券(16.120, -0.13, -0.80%)统计,上证50ETF期权上市以来,年度日均总成交量从10万张水平上升到超过200万张,总持仓量从不足30万张上升到超过400万张,实际日均成交金额从1亿元上升到14亿元,成交对应的名义本金达到了600亿元的水平,市场容量有明显提升,也反映出市场投资者对期权工具的需求巨大。

反观今年的资本市场,开放步伐明显加快,MSCI等国际三大主流指数齐聚A股。

2019年1月,外汇管理局将QFII总额度由1500亿美元增加至3000亿美元;同年9月,外汇管理局再次宣布,取消QFII和RQFII投资额度限制。同时,RQFII试点国家和地区限制也一并取消。

另以MSCI指数为例,2018年5月31日,A股首次以2.5%的因子纳入MSCI指数,同年8月A股纳入因子提高到5%。今年MSCI又宣布将在5月、8月、11月分三步将A股纳入因子从5%提高到20%。

这其中还未将富时罗素、标普道琼斯算在内。

数据层面的变动同样明显。虽然北向资金流入在今年3月触及阶段性高点后回落,但是9月下旬以来其持股规模续刷新高,11月8日时持股资金已达到8810亿元,较去年底增长了37%。

对外开放步伐的加速,以及外资的持续流入,国内风险对冲工具却稍显不足,仅有上证50ETF期权和尚未完全“常态化”的股指期货。

对现有对冲工具扩容,以此提升市场容量变成为了必然选择。

华创证券研报指出,期权扩容标的大幅提高市场覆盖率。上交所和深交所各新增沪深300ETF期权,期权标的分别为华泰柏瑞沪深300ETF和嘉实沪深300ETF。截至2019Q3,标的总规模分别为345.1亿元和226.5亿元。

此外,中金所拟于近期开展沪深300股指期权上市交易,沪深300指数(3902.926, -70.09, -1.76%)(3902.9262, -70.08, -1.76%)是中国A股市场的核心宽基指数,指数成分股市值约30万亿元,占全部A股市值约60%,跟踪沪深300指数的资产规模超过1500亿元。

头部券商、期货公司率先受益

11月8日,监管层宣布期权扩容消息的当天,瑞达期货(32.630, 1.25, 3.98%)涨停、南华期货(23.010, 0.11, 0.48%)涨7.11%……

究其原因,在于股指期权扩容对两家公司业务收入的潜在增量。实际上,从创新业务上看,能够率先获得试点资格的均为头部券商。

此次沪深300股指期权作为中金所的首个金融期权产品,大概率也会秉承这一规律。在上证5OETF期权推出后,已经有部分头部期货公司先行试水。

据天风证券(5.730, -0.12, -2.05%)研报,截至今年8月底,50ETF期权投资者账户总数为38.77万户,较2018年末的30.78万户增长了26%。

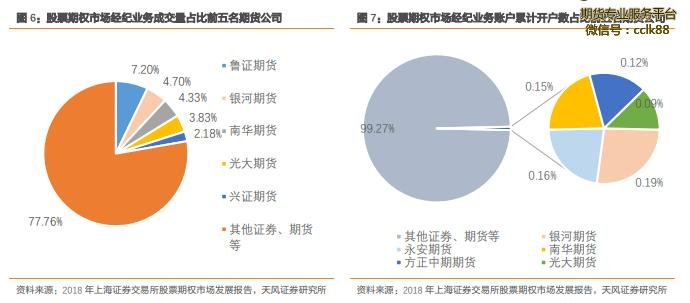

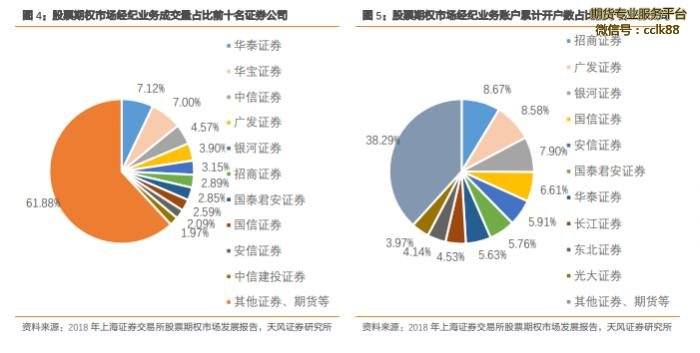

其中,期货公司经纪业务成交量为11831.36万张(双向),占全市场成交量的18.71%。期货公司共开立期权经纪业务账户3978户,占全市场总开户数的1.31%。

虽然来自期货公司端口的投资者人数虽然不多,但是成交量占比却极为可观。

从交易目的上看,保险、增强收益、套利和方向性交易四类交易行为占比分别为13.97%、45.29%、22.35%、18.39%。从投资者类别上看,机构投资者主要以增强收益和套利交易为主,个人投资者则主要以增强收益和方向性交易为主。

通过上图也可看出,股票期权开户数、成交量占比的均为当前排名靠前的期货公司,如银河期货、永安期货和南华期货等,而已经上市的瑞达期货并未出现在榜单上。

上述规律放在证券公司,同样适用。

目前,已有85家证券公司、25家期货公司开展股票期权经纪业务交易权限,60家证券公司开通股票期权自营业务交易权限,10家证券公司为50ETF期权主做市商,4家证券公司为50ETF期权一般做市商。

成交量占比靠前的除了华宝证券外,其他均为华泰证券(17.590, -0.12, -0.68%)、中信证券(21.990, -0.43, -1.92%)这类综合性券商。

只是,期权业务能否对各家券商收入带来明显提升尚难确定。毕竟与期货公司相比,券商的收入、利润规模更高,实际拉动效果不如期货公司那般明显。

衍生品市场“基建”提速

虽然沪深300ETF期权和沪深300股指期权的扩容,是完全可以预见的,但是监管层单日宣布三家交易所同时扩容的力度,仍然超出了业内预期。

国内金融衍生品市场的体现建设,可能正在进入提速阶段。

美国期货从业协会披露,2019年上半年全球80多家交易所期货期权成交达166亿手,同比+11%,其中,期权成交达73亿手,同比+13%。从美国市场情况看,期权市场的主要品种是个股期权,占比在50%,其次是股指期权,占比30%,ETF期权占比在5%左右。

“未来我国的期权市场在基础品种创新上还有很大空间,尤其是个股期权尚未破冰。”华创证券非银团队评价称。

对此21世纪经济报道记者认为,此次期权扩容的信号意义同样不容忽视,目前至少可以明确两个方向。

其一,最近一次的股指期货松绑时间间隔已经缩短至4个月,此前在7到15个月不等,在年内外资加速流入的背景下,不排除年底前重启松绑的可能,松绑重点将集中在市场流动性的恢复上给,因为保证金标准已无更多下调空间。

其二,在沪深300ETF期权、沪深300股指期权上市后,上证50股指期权、中证500股指期权和中证500ETF期权将成为下一批次的期权新品。

从商品期货的节奏上看,可能需要沪深300股指期权平稳运行一年左右的时间,但是如果外资进场速度不减,这几个品种的上市时间也会提前上市。

再远一点说,沪深300股指期权的推出,将打开国内金融期货期权的口子,未来还会扩围到国债期货期权,这都是早晚的事……

(责任编辑:admin)十年专业期货服务平台,全国最低手续费保证金开户,咨询微信:cclk88