时间:2020-04-25 | 栏目:沪深300期权 | 点击:次

(一)股指期权基础知识

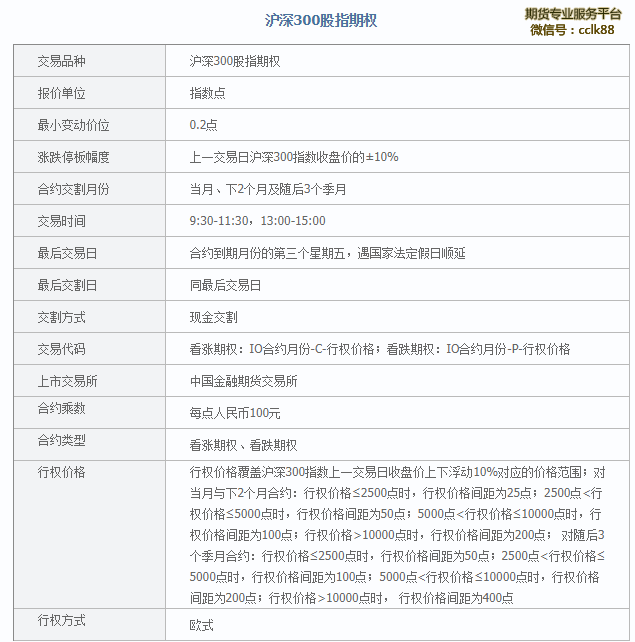

以股票指数为标的资产的期权称为股指期权(沪深300指数期权),根据股指期权规定,可以分为看涨期权和看跌期权,以及欧式期权和美式期权,中金所沪深300股指期权合约的标的为沪深300指数,合约乘数为每点对应100元人民币,合约类型均为欧式期权,包括看涨期权和看跌期权,到期使用现金交割方式

(二)股指期权与ETF期权比较

(1)期权定义不同

股票ETF期权为上交所统一制定的、规定买方有权在将来特定时间以特定价格买入或者卖出约定股票或者跟踪股票指数的交易型开放式指数基金(ETF)等标的物的标准化合约,股指期权就是标的物为股票价格指数的期权合约,其走势受到标的现货市场整体走势影响。

(2)期权合约标的类型不同

ETF期权标的为股票指数ETF,沪深300ETF期权标的为上市的300ETF,股指期权标的为股票指数,沪深300指数期权标的为沪深300指数,ETF跟踪指数走势,ETF与指数的走势一般高度关联。但由于分红派息、非完全复制等ETF管理人行为和市场流动性水平、申赎成本与效率等市场因素,使得ETF走势和价格与标的指数走势和点位存在些许差异。

(3)期权交割方式不同

ETF期权为实物交割,期权到期之后行权得到的是对应的ETF份额,股指期权为现金交割,期权到期之后行权是现金的交收

(4)期权应用的区别

ETF期权与对应的股票指数之间有一定的差别,进行对冲及套利操作是与ETF直接相关,股指期权与对应的股票指数连接紧密,可直接与对应的指数进行对冲及套利操作,ETF期权投资者可以使用期现套利、增强收益(备兑开仓)等股指期权无法实现或难以实现的交易策略。

(5)期权服务的投资者群体存在差异

股指期权合约规模一般较大,采用现金交割,交割非常方便,更适用于机构投资者,ETF期权合约规模一般较小,且采用ETF实物交割,与ETF市场关联紧密,更适用于ETF投资者。

(6)期权品种丰富程度

ETF的法律属性是证券,不同的ETF是不同的证券,基于同一只指数不同的ETF可以对应开发相同数量的ETF期权。

而同一只指数往往只能上市一只股指期权。例如,美国仅上市了一只标普500股指期权,但上市的标普500ETF期权超过3只。

(三)股指期货和股指期权的对比

(1)卖双方的权利义务不同

股指期权买方支付权利金后获得相应的权利,不承担义务,卖方卖出权利收取权利金,须承担履约的义务,股指期货不牵涉权利金交易的概念,买卖双方在到期日必须按照交割结算价进行交割。

(2)风险收益特征不同

期权的损益与标的资产的涨跌是非线性关系,两者不存在确定的比例关系,期权买方所承担的最大风险为其亏损所有权利金,而期权卖方所承担的风险较大而期货的损益与标的资产涨跌之间存在一定的比例关系,买卖双方均承担较大风险。

(3)保证金制度不同

期权买方无需缴纳保证金,卖方需要缴纳保证金而期货的买卖双方均需缴纳保证金

(4)上市合约数量

期货每个合约月份只有一个合约,上市合约的数量较少,期权每个合约月份都有多个不同行权价格的看涨期权和看跌期权合约,上市合约数量较多。

(责任编辑:admin)十年专业期货服务平台,全国最低手续费保证金开户,咨询微信:cclk88