期权权利金,就是买进或卖出期权合约的价格。对于期权的买方来说,为了换取期权赋予买方一定的权利,必须支付一笔权利金给期权卖方;对于期权的卖方来说,卖出期权而承担了必须履行期权合约的义务,为此收取一笔权利金作为报酬。由于权利金是由买方负担的,是买方在出现最不利的变动时所要承担的最高损失金额,因此权利金也称作“保险金”。因它是买进或卖出权利的价格,故又称“权价”或“期权价格”权利金金额的多少取决于整个期权合约时间、合约月份及所选择的行权价格等。接下来叁格期权为投资者详细阐述,期权权利金的构成以及影响因素。

一、内在价值

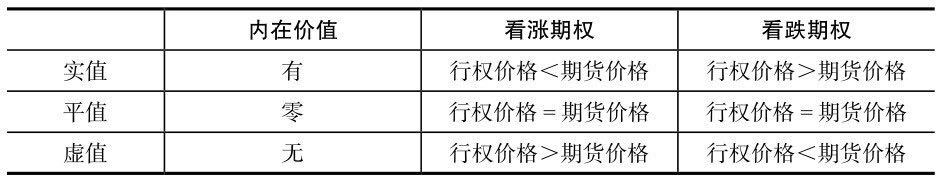

内在价值(intrinsic value, IV)是立即履行期权合约时可获取的总利润,是权利金中的实值部分,是看涨期权行权价格低于标的物价格的差额,或看跌期权的行权价格高于标的物价格的差额。期权的内在价值绝对不小于零。它反映了期权合约行权价格与相关标的合约市场价格之间的关系。内在价值=期权的实值部分。比如:某品种期货价格为2550元/吨,行权价格为2500元/吨的看涨期权具有50元/吨的内在价值( 2550-2500=50 )。“实值期权”具有内在价值。“平值期权”内在价值为零。“虚值期权”无内在价值。具体地说,有以下六种情况:

第一,当看涨期权的行权价格低于相关标的价格,即行权后能获利时,该看涨期权为“实值期权”,具有内在价值。比如,某品种看涨期权合约行权价格为2500元/吨,期货价格为2530元/吨,此时,该期权实值部分为30元/吨,即内在价值为30元/吨。

第二,当看涨期权的行权价格与相关标的价格相等或非常相近,该期权为“平值期权”,内在价值为零。如某品种期货价格为2500元/吨,看涨期权行权价格也为2500元/吨,则该看涨期权内在价值为零。

第三,当看涨期权的行权价格高于相关标的合约价格,该看涨期权为“虚值期权”,无内在价值。比如,某交易者拥有一个行权价格为2500元/吨的某品种看涨期权,而此时,期货价格为2450元/吨,该期权为虚值期权,无内在价值。

第四,当看跌期权行权价格高于相关标的价格,该看跌期权为“实值期权”,具有内在价值。比如,某品种看跌期权合约行权价格为2500元/吨,而期货价格为2450元/吨,该看跌期权实值部分为50元/吨,内在价值为50元/吨。

第五,当看跌期权的行权价格与标的物价格相等或非常相近,该期权为“平值期权”,内在价值为零。如某品种期货价格为2500元/吨,看跌期权行权价格也为2500元/吨,则该看跌期权内在价值为零。

第六,当看跌期权的行权价格低于标的物价格,该看跌期权为“虚值期权”,无内在价值。比如,交易者拥有一个行权价格为2500元/吨的某品种看跌期权,而此时期货价格为2560元/吨,该期权为虚值期权,无内在价值。

以上是期权内在价值的六种情况,如下表所示。

简单地说,实值期权的实值部分等于内在价值;平值期权内在价值为零;虚值期权无内在价值。进一步的理解见表。

如果某个看涨期权处于实值状态,行权价格和标的物相同的看跌期权一定处于虚值状态。反之,亦然。

二、 时间价值

时间价值(time value, TV)是指期权权利金扣除内在价值的剩余部分,即权利金中超出内在价值的部分,又称外在价值(extrinsicvalue)。它是指,当期权的买方希望随着时间的延长,相关标的物价格的变动有可能使期权增值时而愿意为买进这一期权所付出的权利金金额。它同时也反映出期权的卖方所愿意接受的期权的卖价。因此,确定时间价值的根本因素,是期权的买方和卖方依据对未来时间内期权的价值增减趋势的不同判断而互相竞争报价的活动。时间价值=权利金- 内在价值。

【例】买进行权价格为5600元/吨的白糖看涨期权时,期货市价为5580元/吨,若权利金为20元/吨,则这20元/吨全部为时间价值(因为该期权为虚值期权)。那么时间价值是怎么计算的呢?比如3月1日的期货价格为5210元/吨,那么行权价格为5200元/吨的5月白糖看涨期权权利金是多少呢?首先这里已经有内在价值10元/吨,权利金应该大于10元/吨,大多少呢?这要看今后价格波动性的预测。如果预测价格波动较大,则权利金会高一些;如果预测价格波动幅度不大,则权利金就会少一点。多出多少,少出多少,可以根据自己对其未来价格的预期进行估算。比如你认为价格能上涨40个点,

则可以出价15元/吨、25元/吨,当然,只要能成交,能少出则少出。

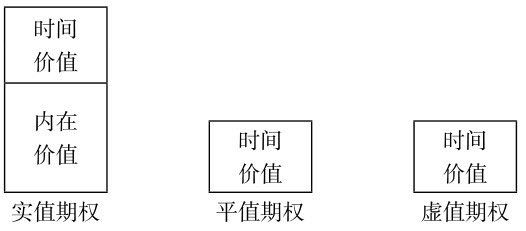

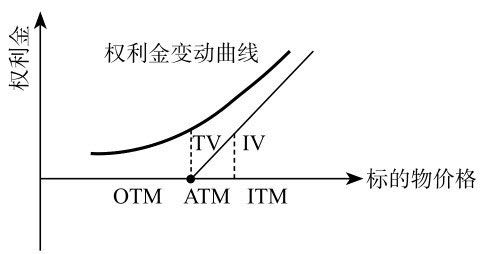

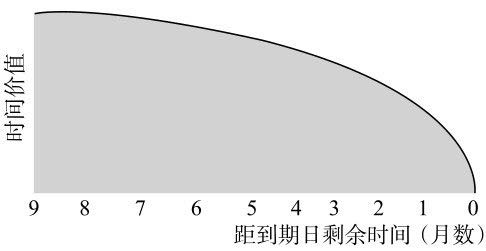

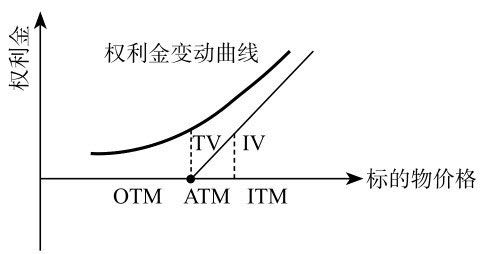

一般来讲,期权剩余的有效日期越长,其时间价值就越大。因为期权的有效期越长,对于期权的买方来说,其获利的可能性就越大;对于期权的卖方来说,所必须承担的风险也就越多,因而他卖出期权所要求的权利金就越多,而买方也愿意支付更多的权利金以占有更多的盈利机会。反之,期权的有效期越短,卖方所必须承担的风险也就越少,因而,他卖出期权所要求的权利金不会很多,买方也不愿意为这种盈利机会很少的期权,支付更多的权利金。当期权临近到期日时,如果其他条件不变,那么,该期权时间价值的衰减速度就会加快,因为可以使期权,转向实值的时间正在减少。在到期日,该期权就不再有任何时间价值,该期权的价值就只是内在价值了(见下图)。

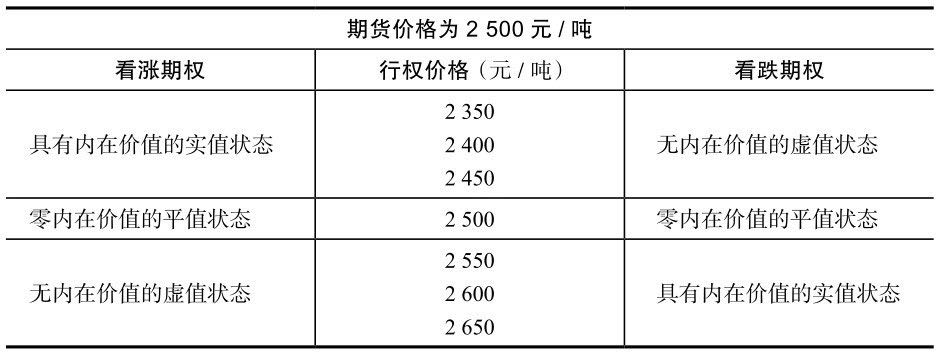

实值期权权利金=内在价值+时间价值平值期权权利金=时间价值虚值期权权利金=时间价值平值期权时间价值最大,交易通常也最活跃,因为时间价值就是投机价值,在英文书籍中,时间价值还被称为投机的权利金(speculativepremium)平值期权时,期权向实值还是虚值转化,方向难以确定,转为实值则买方盈利,转为虚值则卖方盈利,故投机性最强,时间价值最大。期权的虚值程度越深,期权转为实值的可能性也就越小,买方盈利的可能性就越小,故不愿多付出投机价值。期权的实值程度越深,期权的杠杆作用越弱,故投机价值也在减少。

三、权利金与内在价值、时间价值的关系

如前所述,权利金由内在价值加上时间价值组成。比如白糖期货价格为521步,行权价格为5200的看涨期权的权利金为30,则时间价值必定等于20,因为内在价值为10。内在价值和时间价值又各有不同的变化规律,这些变化规律如图所示。

注:斜线下方为IV,弧线与斜线之间为TV,黑点左方的OTM只有TV。

【例】7月15日9月某品种期货价格结算价为2830,当日行权价格为2800的看涨期权(实值期权)权利金为42,则:内在价值=2830- -2800=30,时间价值=42- -30=12。当期货价格跌到2800 (平值期权),权利金为20,则:内在价值=2800-2800=0,时间价值=20-0=20。当期货价格跌到2700(虚值期

权),权利金为7,则:内在价值=0,时间价值=7。平值和虚值期权的权利金仅由时间价值构成。

可以看出,实值期权权利金最高,平值期权权利金次之,虚值期权权利金最少。特别说明:实值期权有内在价值,平值期权内在价值为0,虚值期权无内在价值,那么能不能说虚值期权的内在价值为负数呢?回答是“不能”。前文说了,“期权的内在价值绝对不小于零”,因为权利金=内在价值+时间价值。比如6月30日,白糖期货9月合约价格为5882,而当日9月看涨期权行权价格为5900的权利金为2,此期权为虚值期权,虚值为18 (5882-5900) =-18,按照内在价值=标的物价格-行权价格,此虚值期权的内在价值应该为-18,而权利金只有2,你能说时间价值为-16吗?显然不能。

所以,虚值期权的内在价值只能说无内在价值,而不能说是负数,在计算时按零计算。就本例来说,该看涨期权无内在价值,时间价值为2,即权利金全部为时间价值(虚值期权的权利金全部为时间价值)。也就是说,买进者认为随着时间的推移,虚值会变为平值,平值会变为实值,而且会超过

2。对卖出期权者来说,他认为不会有如此大的变动。

三、影响权利金变动的因素

权利金是期权合约中的唯一变量,是由买方和卖方的供求关系决定的。决定权利金的基本因素主要有以下五个:

(1)标的物价格。

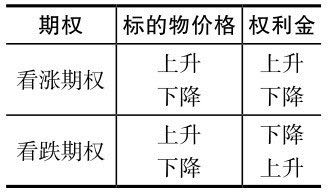

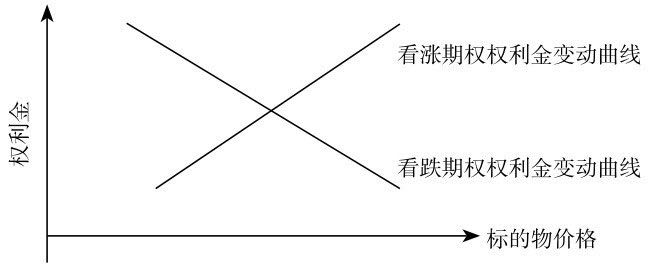

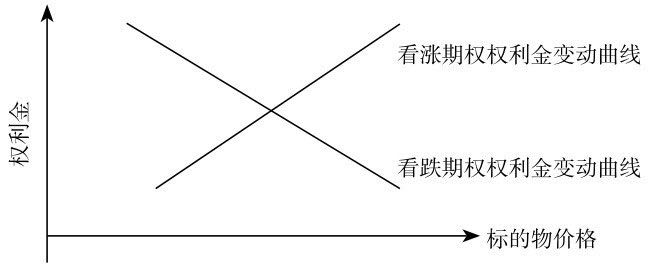

权利金是由交易者通过竞价决定的,但交易者应该考虑和分析影响权利金的因素。如何使权利金的出价更科学,下一节将向你介绍权利金计算模型。标的物价格交易者在进行期权交易时,首先,要考虑标的物价格,然后根据与行权价格的关系选择实值期权、平值期权或虚值期权(其权利金是依次递减的)在看涨期权交易中,标的物价格与权利金呈正向关系,标的物价格越高,内在价值越大。在看跌期权交易中,标的物价格与权利金呈负向关系,标的物价格越高,内在价值越小。

【例】11月19日某品种1月合约期货价格由前一天的2475上升到2495,上升了20,而行权价格为2500的看跌期权权利金由前一天的35下跌到16,下跌幅度为17。同时,行权价格为2500的看涨期权权利金由前一天的5上升到10,上升幅度为5。

(2)标的物价格波动率。

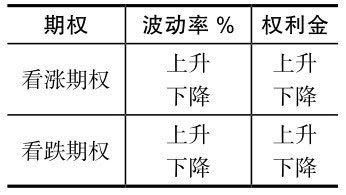

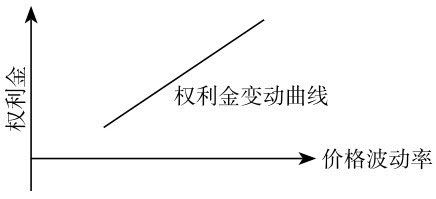

其实,交易者在选择行权价格时,既要参考期货价格,更要考虑期货价格波动率。因为根据期货价格波动率方可选择实值期权、平值期权或虚值期权,这样才可以决定权利金的出价。价格波动率是期权定价模型中最重要的变量。如果我们改变价格波动率的假设,或市场对于价格波动率的看法发生了变化,期权的价值都会受到显著的影响。标的物价格波动幅度越大,买方盈利的可能性越大,卖方承担的风险也就越大,因此权利金也就越高。另外,某一特定期权在期货价格变动剧烈时会比在期货价格较为平稳时拥有较佳的增值机会,因此,买方愿意对期权付出较高的权利金。相关期货合约价格的波动,增加了使期权向实值方向移动的可能性,因此权利金也应相应增加。也就是说,价格趋势出现逆转的可能性越大,期权买方也更乐于接受期权卖方所提出的更高的期权价格。当相关期货价格具有.上涨趋势时,看涨期权的买方则愿意多支付权利金,而看跌期权的卖方则不会要求较高的权利金。

相反地,当相关期货价格呈下跌趋势时,看涨期权的买方是不愿支付较多的权利金的,而看跌期权卖方则会提出较高的权利金要求。又如,当相关期货价格波动幅度较小时,期权卖方不会提出较高权利金要求;波动幅度较大时,期权的卖方则会提出较高权,利金要求。经验告诉我们:市场价格变动幅度越大,则相关期权的权利金越高。例如,如果某品种期货价格波动于2200~ 2600元/吨,那么对于该看涨期权卖方而言,行权价格为2300元/吨的看涨期权转为具有实值期权的风险性就会很大,因而其所收取的权利金就应高于市场价格波动较小的看涨期权的权利金。高波动率=高权利金期货价格波动幅度越大,期权越有可能被执行,此时期权卖方希望避免履行合约。

因此不愿意卖出期权,除非他们收受的权利金相当高。因此,假定其他情况不变,在价格变动剧烈的市场中,期权时间价值通常会较高,其权利金因而也会较高。举例来说,在价格变动剧烈的市场中,在3个月后到期的期权,其权利金可能比价格平稳且有6个月才到期的期权的权利金要高。相反,期权的价格波动率越小,标的物价格波动使得执行期权具有收,益的可能性越小,因此,权利金也就越低(见表,图)

【例】白糖期货价格为5600元/吨,并在其后2个月内预计将稳于该价格水平,那么一一个5600元/吨的2个月期的白糖看涨期权的卖方所面临的风险就很小,因而其所要求的权利金就不会高。

(3)行权价格。

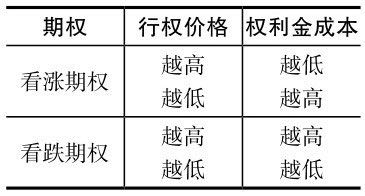

假定白糖期货价格为5650元/吨,行权价格为5700元/吨的看涨期权是一个虚值看涨期权,其权利金会比行权价格为5600元/吨的另一个除行权价格外其余均完全相同的看涨期权权利金低。例如,买方可能付出70元/吨的代价去买进一个实值的看涨期权,但却仅愿意出20元/吨或更低的费用去买进一个虚值看涨期权。理由就在于,实值看涨期权较虚值看涨期权拥有较大机会在最后执行期权。如果看涨期权在将来某一时间行权,则其收益为期货价格与行权价格的差额。随着期货价格的上升,看涨期权的价值也就越大,权利金也就越高;随着行权价格的提高,看涨期权的价值也就越小,权利金也就越低。

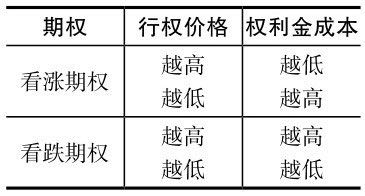

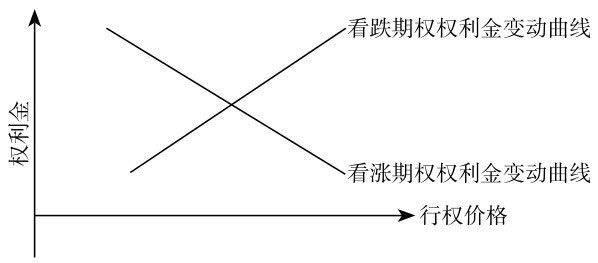

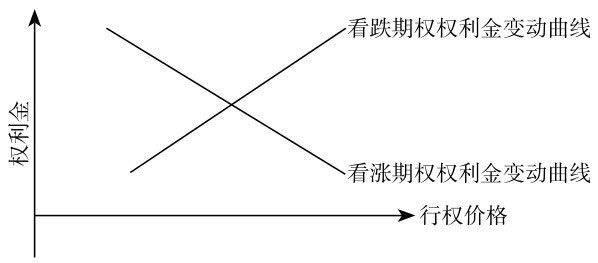

对于看跌期权来说,其收益为行权价格与期货价格的差额。因此看跌期权的行为正好与看涨期权相反。当期货价格_上升时,看跌期权的价值下降,权利金下跌;当行权价格上升时,看跌期权的价值上升,权利金上涨。在看涨期权中,行权价格越高,买方盈利的可能性越小,因此与权利金反向变动关系。在看跌期权中,行权价格越高,买方盈利的可能性越大,因此与权利金呈正向变动关系(见表,图)。

比如5月19日白糖9月合约期货价格5630,行权价格为5600的看涨期权权利金为60,行权价格为5700的看涨,期权权利金为20;行权价格为5600的看跌期权权利金为15,行权价格为5700的看跌期权权利金为100。

(4)距到期日前剩余时间。

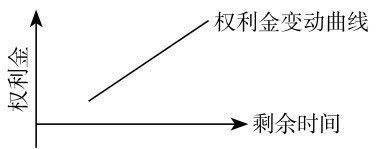

买入期权的好处显而易见,就是风险有限,回报巨大,投资者往往可以利用期权以小博大,若投资者有正确的预期,随时可在短时间内获取数倍的回报。不过,期权也可以看作高风险的投资工具,所付出的权利金可以在期权到期时全部损失。换句话说,一寸光阴一寸金,买期权就是买时间、买机会,若时间一去、机会不来,权利金便会被耗尽。当然,“时”来而“运”到时,期权是高杠杆的获利工具。假定其他所有因素不变,当期权合约接近到期日时,其时间价值会递减,换句话说,期权距到期日剩余时间越长,其权利金就越高。这是因为时间越长,期权的价值越有增加的可能。举一个类似的例子,我说未来30天内会下雨,你说未来10天内会下雨,肯定我胜算的概率大,所以时间价值越大,赌注越高。期权合约在到期时,它就不再具有任何时间价值,这就是期权为何被称为“递耗资产”(wasting assets)的原因。如图所示,期权在到期时将不具有时间价值(如果期权在到期时还具有价值的话,该项价值将仅是其内在价值)。

(有时也会等于)有效期短的期权的价值。由于期权也是以对冲为主、执行为辅,故欧式期权一般也服从上述规律。由于欧式期权只能在到期日执行,因而也可能在买方执行欲望较强时,出现剩余时间越短,权利金越高;剩余时间越长,权利金越低的情况。这是因为有效期长的期权的执行机会并不一定包含有效期短的期权的所有执行机会。有效期长的期权只能在其到期日执行。比如同一农产品品种的两个欧式看涨期权,一个到期期限为2个月,另一个到期期限为3个月。假定,预计在6周内天气将大旱,大旱会使产量下降,价格上升。这就有可能使有效期短的期权的价值超过

有效期长的期权的价值(见表, 图)。

(5)无风险利率。

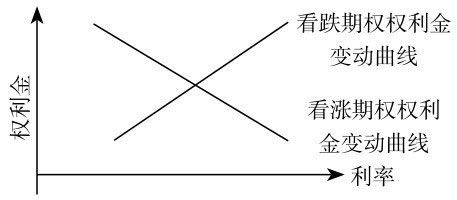

无风险利率(risk -free interestrate)水平也会影响期权的时间价值。当利率提高时,期权的时间价值会减少;反之,当利率下降时,期权的时间价值则会增高。不过,利率水平对期权时间价值的整体影响还是十分有限的。定价模型中采用的是哪一种利率呢?在美国,联邦政府被视为信用最安全的借款者,所以期权定价通常以政府国库券的收益率为基准。对于60天期的期权,利率采用60天期国库券的收益率; 180天期的期权,利率采用180天期国库券的收益率。利率对看涨期权和看跌期权的影响如下表和图所示。

(责任编辑:admin)

十年专业期货服务平台,全国最低手续费保证金开户,咨询微信:cclk88