期权结算的保证金制度跟期货结算是不一样的。在期权交易中,对卖方来说,卖出期权后,除非在合约到期前平仓,否则就有义务接受买方的要求而履行期权合约。而且买方要求执行期权肯定是当时市场行情对他有利。因此,卖方的盈利是有限的,不会超过期权成交时所得的权利金(即便平仓也是如此) ,而风险却较大(当然,不会大于期货;卖方仍然可以随时平仓), 因为他有履约的义务。每个交易者应多熟悉其所交易市场的保证金要求。这样做会保证有足够的资金应对保证金要求。

交易者应注意以下几点:

第一,买进看涨期权与看跌期权时,买方除了支付权利金外,无须交任何保证金。国内期货期权的权利金于当日从其账户中扣除。

第二,卖出看涨期权与看跌期权时,卖方收取权利金,但却须交纳保证金。

第三,当期权标的期货合约价格连续大幅涨跌时,卖方仍有可能须追加保证金。

第四,卖出期权所收取的权利金可以作为保证金的一部分,而不能单独使用。

至于交易所如何收取保证金,不同交易所会有所不同,交易者应了解所交易品种的保证金要求。目前国外期权的保证金制度虽然五花八门,但仔细分类,可分为下列三种:传统制度、Delta制度与span制度。

1、传统制度

传统的期权保证金制度以纽约商品交易所( COMEX)为代表,每一手卖空期权保证金为下列两者中较大者。权利金+期货合约的保证金虚值期权价值的一半(权利金+期货合约保证金的一半。

(1)卖出单项期权(无保护性期权)的保证金计算。

说明:以下的例证是借用的真实数据,套用保证金公式,并将保证金按国内常用的5%收取,旨在验证上述公式。

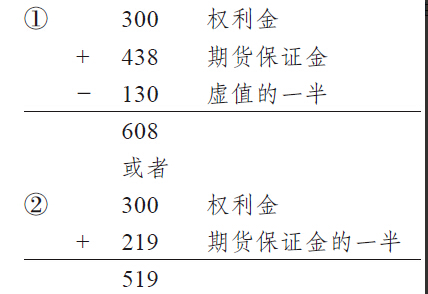

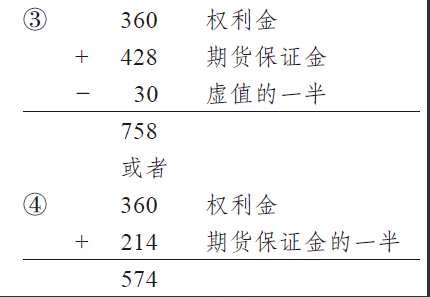

【例1】若投机者3月5日卖出一手7月某品种行权价格为8500元/吨的看跌期权,权利金为300元/吨,当日期货价格为8760元吨,若期货保证金按5%收取则为438元吨,某品种期货是一手合约10吨,则保证金为:

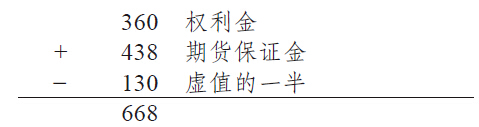

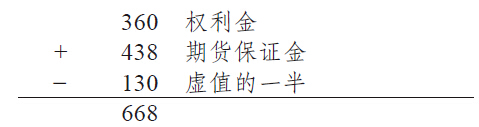

因此,当日结算时所需的初始保证金为608元/吨,即6080元手。若3月6日期货价格下跌到8560元/吨,权利金上涨到360元/吨,则新的保证金为:

因此,当日所需的保证金为758元/吨,即7580元手,则需追加保证金1500元手。在上述例子中中,保证金的第一种计 算方法都比第二种得出的结果大。那么,什么情况下,保证金会是第二种方法的结果呢?只有在卖出的期权虚值很大时才会使用。

【例2】假若例一-中的投机者3月5日卖出的是一手 某品种7月行权价格为7900元/吨的看跌期权,权利金是90元/吨,那么保证金为:

因此,所需的初始保证金为309元/吨,即3090元手。这种保证金制度基本上是根据卖空期权的风险而调整的,由于落入虛值的期权风险较低,因此传统制度对于卖空虚值的期权可以免掉该区值一半的保证金,但为何免掉一半?传统制度

并无合理的解释,唯一勉强的解释 是平值期权的价值受期贷价格的影响系数( Delta )为0.5。

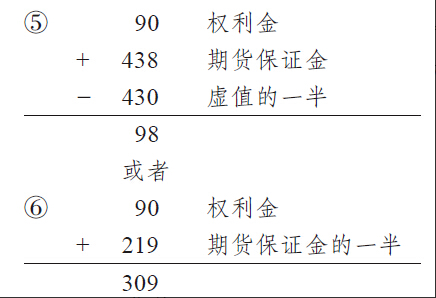

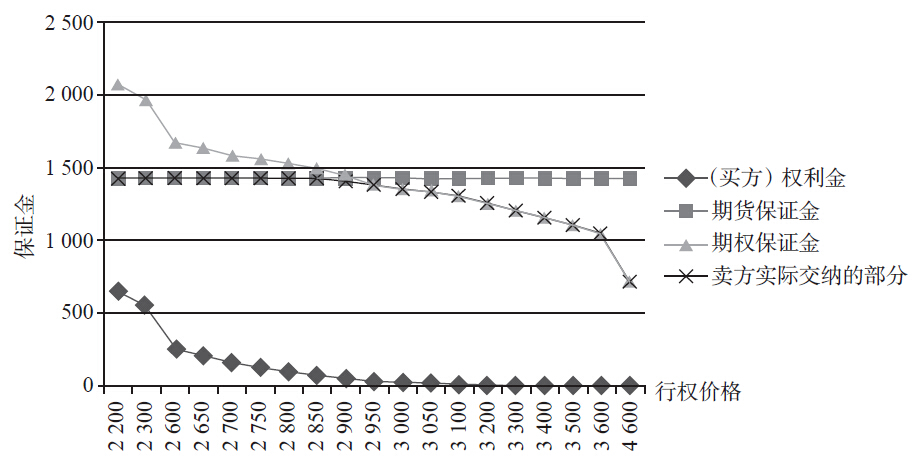

下图一是根据3月28日5月某品种看涨期权数据绘制的,当日期货价格为2850元/吨。当期权的虚值部分等于期货保证金时,两个公式的结果相同;当期权为深虚值期权时,由于其一半也会非常大,这时按式( 4-1 )计算的结果就会如图中横轴以下情况,保证金为负数,相当于交易所还要倒贴卖方保证金,这当然不可能,这时就要按公式式计算的结果收取保证金。卖方收取的权利金之所以计入保证金,是因为权利金尤其是实值部分是卖方的执行损失,期货合约保证金是卖方的履约保证,所以总的保证金收取要将二者加总,这样才能保证覆盖卖方履约的风险。实际上,卖方所交的保证金与买方的权利金相比成本并不高,这从图2可以看出。

图1,5月某品种看涨期权保证金分布图

图2,期权卖方实际交纳保证金

图2也是依据3月28日5月看涨期权的实际数据根据上述所讲的公式计算后绘制的。从实际收益率来看,卖方的收益可能并不低,并不是卖方永远处于不利地位。从国外了解的情况,卖方赚钱的概率并不低。只有在期权的虚值部分大于期货保证金时,才使用传统制度的第二个公式。图1、图2中的数据如下表所示。

此表为图1、2实际数据(单位:元/吨)

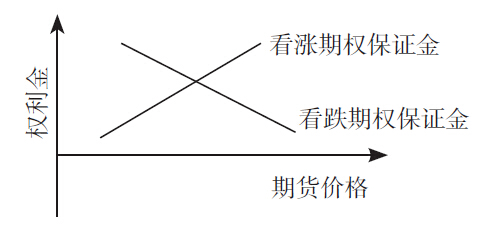

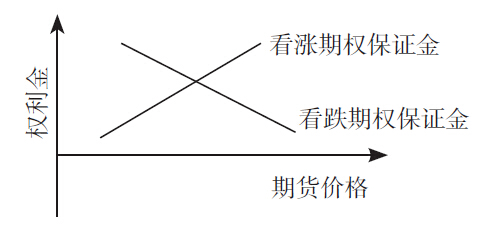

特别说明:传统保证金公式要减去期权虚值额的一半还在于保证看 涨期权和看跌期权的保证金不是同方向变化,而是反方向变化。在期货价格上涨时,看涨期权卖方的亏损增大,根据传统公式计算的保证金也增加,这有利于控制风险。在期货价格上涨过程中,看跌期权不断虚值或实值越来越少,卖方的风险也越来越小,则保证金的要求也减少,这也是合情合理的。

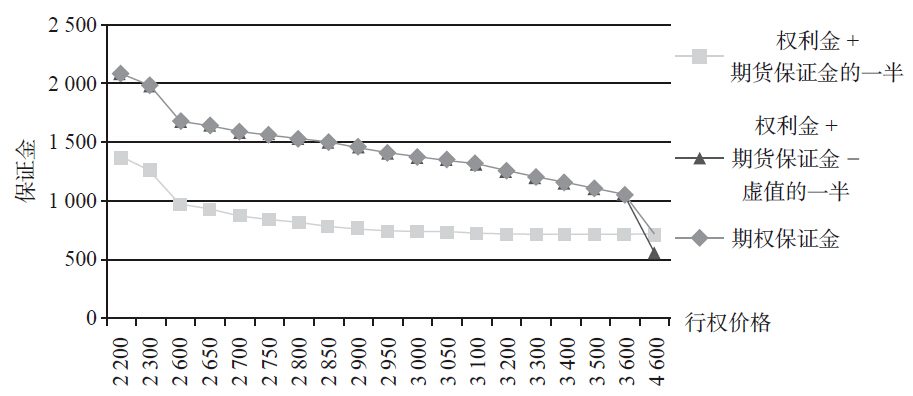

【例3】5月30日某品种9月期货价格为8570元/吨,行权价格为8800元/吨的看涨期权权利金为270元/吨,看跌期权权利金为520元吨。当日卖出看涨期权(虚值期权)需要的保证金=270+8570x5%- ( 8800-8570 ) x0.5=270+428.5-115=583.5 (元/吨), 卖方实际交纳583.5 ;看跌期权(实值期权)的保证金=520+8570*5%=520+428.5=948.5 (元吨), 卖方实际交纳948.5。到了7月8日,期货价格上涨到9660元/吨,行权价格为8800元/吨的看涨期权权利金为880元吨,看跌期权权利金为60元/吨。当日看涨期权(实值期权)保证金=880+9660x5%=880+483=1363 (元/吨)。对于看涨期权的卖出者来说至此要增加的保证金为1363-583.5=779.5 (元/吨) ;看跌期权[虚值部分大于期货保证金,用式( 4-2 ) ]保证金=60+9660*5%x0.5-60+241.5=301.5 (元吨), 相对于当初买入时收取的权利金来说,等于不交保证金。到了8月19日, 期货价格上涨到10600元/吨,行权价格为8800元/吨的看涨期权权利金为1790元/吨,看跌期权权利金为3.8元/吨。当日看涨期权(深实值期权)保证金=1790+10600x5%=1790+530=2320 (元/吨), 对于看涨期权的卖出者来说从当初卖出到现在要增加的保证金=2320-583.5=1736.5 (元/吨) ; 看跌期权(深虚值期权)保证金=3.8+10600x5%x0.5=268.8 (元/吨)

在期货价格上涨过程中,看涨期权卖方风险加大,保证金不断增加,而看跌期权的保证金却在减少,因为看跌期权卖方风险越来越小,减少保证金也是合情合理的(见图4-3 )。在期货价格上涨过程中,看涨期权卖方风险加大,保证金不断增加,而看跌期权的保证金却在减少,因为看跌期权卖方风险越来越小,减少保证金也是合情合理的(下图 )。

看涨和看跌期权保证金的变化与期货价格变化的关系

上图表示,看涨期权保证金的变化与期货价格的变化成正相关;看跌期权保证金的变化与期货价格的变化成负相关。

(2)卖出组合期权的保证金计算。

卖出组合期权,即投资者交易策略中的看涨期权和看跌期权全是卖出的,没有保护。在组合中,或者行权价格不同,或者到期月份不同,或者两者都不同。卖出组合期权保证金=实值期权的保证金(或实值高的期权保证金) +虚值期权的权利金(或实值低的期权的权利金)或者:卖出组合期权保证金=权利金大的期权的保证金+权利金低的期权的权利金之所以要用实值期权(或实值高的期权)的保证金,是因为实值期权的保证金总是比虚值期权(或实值低的期权)的保证金高,实值期权的权利金高且没有虚值,所以确定保证金数额时,只需要计算一边的保证金即可。

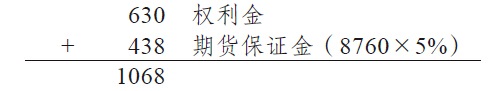

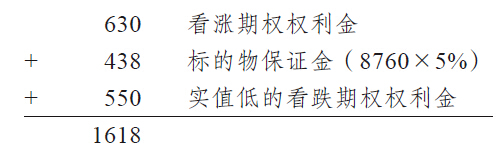

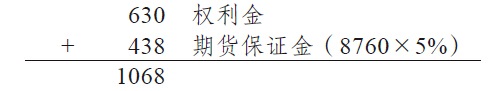

【例4】期权的种类不同。卖出一份9月份到期,行权价格为8500元/吨的某品种看跌期权,权利金为360元/吨。卖出一份9月份到期,行权价格为8500元吨的某品种看涨期权,权利金为630元/吨。标的物当前价格为8760元吨。该例属于空头跨式套利组合。我们可以先分别计算每个期权的保证金。

看涨期权和看跌期权的保证金计算:

看涨期权的保证金比看跌期权的保证金高,那么保证金总额就是1068+360=1428元/吨。

【例5】期权的到期日不同。

卖出一份7月份到期,行权价格为8500元/吨的某品种看跌期权,权利金为330元/吨。卖出一份9月份到期,行权价格为8500元/吨的某品种看涨期权,权利金为630元/吨。标的物当前价格分别为8600元/吨、8760元/吨。7月份看跌期权为虚值,9月看涨期权为实值。则保证金计算过程为:

(3 )有保护性期权交易的保证金要求。

所谓有保护性期权是指先买入一份看涨期权(或看跌期权),再卖出一份看涨期权(或看跌期权), 同时买入的期限不早于卖出的期限,买入的行权价格至少与卖出的行权价格一样有

利可图,则保证金=净权利金。

【例6】买入一-份3月份到期,行权价格为5500元/吨的某品种看涨期权,权利金为70元/吨。卖出一份3月份到期,行权价格为6000元/吨的某品种看涨期权,权利金为30元吨。两项期权都是3月份到期,时间没有差异。另外,买入的看涨期权的行权价格( 5500元/吨)比卖出的看涨期权行权价格( 6000元/吨)低。如果标的物上涨到6100元/吨,两项期权都将被执行。但买入的期权执行头寸可以抵补卖出的执行头寸,所以这种策略不需要交纳保证金,但由于买入期权的权利金支出大于卖出期权所收取的权利金,因此,需要支付权利金净支出。

然而,如果期权组合是没有保护的,则需要收取保证金。没有保护性的期权组合包括两种类型:第一,如果买入的期权行权价格不如卖出的期权的行权价格有利;第二,如果买入期权的到期月份早于卖出的期权。

【例7】买入一-份1月份到期,行权价格为5500元/吨的某品种看跌期权,权利金为200元/吨。卖出一份1月份到期,行权价格为6000元吨的某品种看跌期权,权利金为500元/吨。由于两项期权都是1月份到期,不存在时间问题,但买入的看跌期权行权价格( 5500元/吨)不如卖出的看跌期权行权价格( 6000元/吨)有利。保证金要求=行权价格之差净权利金=( 6000-5500)- ( 500-200) =200 (元吨)。

【例8】买入一份1月份到期,行权价格为6000元/吨的某品种看涨期权,权利金为300元/吨。卖出一份3月份到期,行权价格为6000元吨的某品种看涨期权,权利金为800元/吨。标的物当前价格为6200元吨。

在本例中,1月份期权一旦到期,3月份期权则变成一一个没有保护性的期权,所以,这样的期权需将卖出的期权按单项期权保证金计算,再加上买入期权所支付的保证金。传统制度的缺点是对于套利持仓( spread position )保证金的计算。例如,对买一卖一期权的组合不能计算其综合保证金的数目。因为有这些缺点,所以芝加哥商业交易所就发展出一套改进的保证金制度: Delta制度。

2、Delta制度

在Delta制度下, 保证金决定于该期权的Delta系数乘以期货的保证金,也就是把期权当作一定数目的期货来处理。

在Delta制度下, 保证金=权利金+Deltax期货保证金。

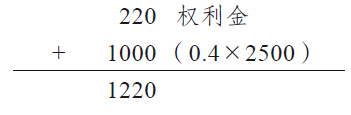

【例9】某品种期货保证金为2500元/吨,行权价格为4000元/吨的看跌期权权利金为220元/吨,Delta为-0.4 ,则保证金在Delta制度下为:

除了可以根据期权的Delta系数算出期权的保证金外,Delta制度还可算出套利的组合持仓的保证金。所有净持仓的Delta是把各持仓的Delta值乘上所拥有的合约数,然后把各持仓的结果加总起来而得的。算出所有持仓的Delta值后,其保证金即等于净Delta值乘以每一期货合约的保证金。

Delta制度虽然比传统制度较能考虑到不同期货价格下的期权的不同风险,但仍有明显缺点,那就是行权价格不变时,期权的价值至少还受到下列五项要素影响:

(1)标的物期货的价格;

(2)标的物价格的波动率;

(3)利率;

(4)到期日;

(5)其他因素,例如税收。

Delta制度对期权的风险保证金的计算只考虑到第一种因素,即期货价格变动所造成的期权价值变化,而完全忽略了其他要素对期权持仓风险的影响,其中尤以波 动率的变化影响最为明显,因此Delta制度在很多情形下,是严重低估了期权的保证金。为了改进Delta制度的明显缺点,芝加哥商业交易所在1990年发展出一种最新的期权保证金制度,即span制度。

3、span制度

span代表标准投资组合的风险分析系统( Standard Potfolio Analysis of Risk), 即利用组合的方式去评估期货持仓的风险。span模拟一 连串不同的市场可能变化下,包括标的物期货价格与期货波动率的变动下,整 个期货与期权持仓的价值会如何变化,然后span把最低保证金定为可以涵盖每日所有模拟状况中的最大损失的数字。span制度考虑了16个可能的市场情况来决定适当的保证金。这16个情况反映出期货价格与期货价格波动率的变化。span制度计 算出这16种情况下组合价值如何变化,而最低保证金就等于这16种情况中的最大损失。若交易者同时有期货与期权的持仓,span制度将能正确反映出整个持仓的风险并算出和该风险相对应的足够的保证金数目。

(责任编辑:admin)

十年专业期货服务平台,全国最低手续费保证金开户,咨询微信:cclk88