期货套利可分为期现套利、跨期套利、跨品种套利和跨市场套利等等,套利是依据相关合约之间的价差变化来构建套利组合,以期望在合约价差发生有利变化而获利的交易行为,比如做空鸡蛋jd1809 & jd1901的价差或做多硅铁锰硅sf809 & sm809组合的价差,前者相同合约不同月份的套利称为跨期套利,后者相同时间两个品种的套利称为跨品种套利,这两种为期货市场上较常见的套利方式,郑商所跟大商所针对这两种套利方式有设计了专门的【套利指令】,投资者可以直接通过【套利指令】下单来构建套利组合。

在详细展开介绍交易所标准套利合约指令之前,先介绍一下【套利指令】的两个好处:盘中实时保证金优惠以及确保以指定价差成交。

盘中实时保证金优惠:

大连商品交易所规定套利交易的保证金只收两个保证金中较高的一个。通过【套利指令】下的套利单,交易所将在盘中实时优惠仅收取保证金较大的一边。如果是通过普通下单功能自行组合的套利单,交易所将于当日结算时对持仓进行自动判定,判定后仅收取保证金较大的一边。

郑州商品交易所规定套利交易的保证金只收两个保证金中较高的一个。通过【套利指令】下的套利单,交易所将在盘中实时优惠仅收取保证金较大的一边。如果是通过普通下单功能自行组合的套利单,郑商所不会自动认定,需当日结算前通过期货公司申请套利保证金优惠(14:00之前提交申请)。

确保以指定价差成交:

交易所在撮合标准套利指令时,通过算法确保了当且仅当两腿合约价差等于或优于客户指定的价差时才能成交,且双腿同时成交,不会出现只成交一腿的情况。具体算法较为复杂,下文介绍。

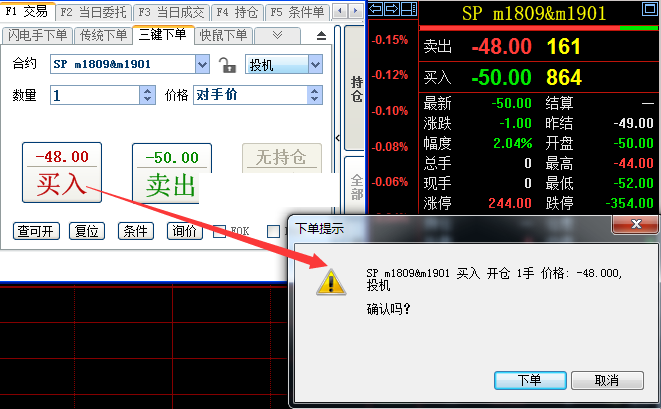

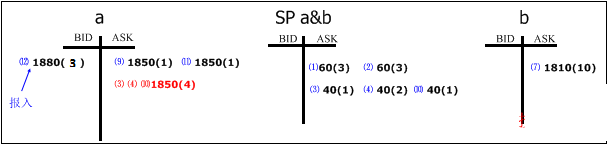

套利合约指令盘口界面如下图,若觉得以下两个套利指令好处不大且套利指令过于麻烦的客户,可以选择分开下单,而不用理会套利指令,此种做法不影响套利效果。求知欲强的请继续往下看。

下面开始具体介绍交易所标准套利指令。

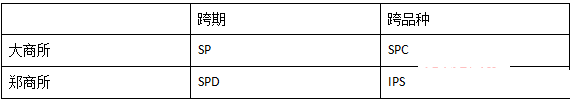

1、套利交易代码

报价方式:“套利代码”+“A合约& B合约”

套利指令价格= A合约价格– B合约价格(A合约价格小于B合约时为负数)

大商所用“SP”表示跨期套利交易,若指令买进“SP m1809&m1901”即代表买进“m1809”合约同时卖出“m1901”合约,买卖数量相等;若卖出“SP m1809&m1901”即代表卖出“m1809”合约同时买进“m1901”合约,买卖数量相等。

用“SPC”表示跨品种套利交易,若指令买进“SPC y1809&p1809”即代表买进“y1809”合约同时卖出“p1809”合约,买卖数量相等;若卖出“SPC y1809&p1809”即代表卖出“y1809”合约同时买进“p1809”合约,买卖数量相等。

例如,交易者申报指令为“买进2手SP m1809&m1901,限价-100元”,意味着前一合约价必须低于后一合约价100元时才能成交。下列最终成交回报都符合要求:前一合约买进成交2手,成交价3715元,后一合约卖出成交2手,成交价3815元,差价为-100元。

同理,郑商所用“SPD”表示跨期套利交易,若指令买进“SPD CF809&CF901”即代表买进“CF809”合约同时卖出“CF901”合约,买卖数量相等;若卖出“SPD CF809&CF901”即代表卖出“CF809”合约同时买进“CF901”合约,买卖数量相等。

用“IPS”表示跨品种套利交易,若指令买进“IPS SF809&SM809”即代表买进“SF809”合约同时卖出“SM809”合约,买卖数量相等;若卖出“IPS SF809&SM809”即代表卖出“SF809”合约同时买进“SM809”合约,买卖数量相等。

2、套利交易最小变动价位

套利交易最小变动价位与其合约规定最小变动价位一致。

豆一、豆粕和玉米跨期套利交易最小变动价位为1元/吨,豆油、棕榈油跨期套利交易最小变动价位为2元/吨,线型低密度聚乙烯跨期套利交易最小变动价位为5元/吨。

3、跨期套利交易指令有效报价范围

套利交易指令有效报价下限:A合约跌停板价-B合约涨停板价套利交易指令有效报价上限:A合约涨停板价-B合约跌停板价例如:c1809合约涨停板价和跌停板价分别为1664元/吨和1536元/吨,c1901合约涨停板价和跌停板价分别为1716元/吨和1584元/吨。SP c1809&c1901买卖委托有效报价范围为:-180元/吨至80元/吨,即c1809合约跌停板价1536元/吨-c1901合约涨停板价1716元/吨, c1909合约涨停板价1664元/吨-c1901合约跌停板价1584元/吨。

4、套利交易指令报入形式

(1)套利交易指令必须以价差形式报入交易所系统,不必对套利交易指令各成分合约单独进行委托报价。某投资者认为c1809合约与c1901合约价差将会超过-100元/吨,则可申报SPc1809&c1901买委托,价格为-100元/吨,不必单独给出c1809合约申买价和c1901合约申卖价。

(2)套利交易指令既可用于开仓,也可用于平仓。若投资者在任一成分合约无持仓,则不能申报套利交易平仓指令。

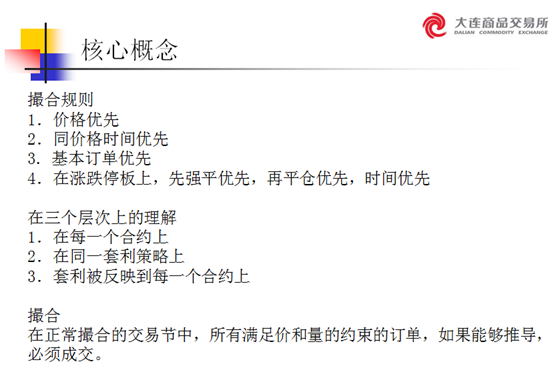

5、套利指令的实现方式

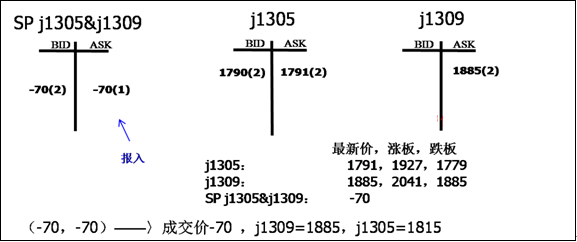

套利组合指令按照价差优先、时间优先和两腿合约同时成交的原则撮合成交。由于组合指令所报为价差,其他指令(限价指令、市价指令)所报为价格,当套利指令和限价指令同时存在时,如何实现套利管理办法规定的价差优先、时间优先和同时成交的原则呢?

计算机将限价指令和套利指令分为两个队列,如果限价指令买卖价格符合成交原则,套利指令不符合成交原则,则限价指令成交,套利指令不成交。反之依然。如果限价指令的价格和套利指令的价差都满足成交条件,则计算机将根据限价指令和套利指令申报的时间先后,按照时间优先的原则成交。

其实,套利指令本身也存在价差优先问题,套利指令买单价差由大到小排序,如-100,-110,-120••••••,套利指令卖单价差由小到大排序-95,-90,-80•••••,排在前面将优先成交。套利指令成交时,计算机将保证套利指令中两个合约同时成交,且数量相等。另外,套利指令与套利指令也可以成交。

6、套利指令的交易方法和策略

(1)指令买单交易方法和策略。

交易方法:如果认为A合约与B合约两者价差幅度过小,二者有扩大之势,投资者交易策略为“买A卖B”,即买A合约的同时卖出B合约,采用套利指令交易时,应该用套利指令的买单。

(2)套利指令卖单的交易方法和策略。

交易方法:如果认为A合约与B合约两者价差幅度过大,二者有缩小之势,投资者交易策略为“卖A买B”,即卖A合约的同时买入B合约,采用套利指令交易时,投资者应该用套利指令的卖单。

套利指令使用常见问题:

2、为什么同合约、同方向、同价位的基本定单和套利定单,有的成交、有的未成交?

此情况因为成交优先原则导致。在单腿合约上撮合,遵循价格优先、基本定单优先、时间优先的原则,可能会出现某一价位的套利推导定单只要同价位的基本定单没有全部成交完,就不能成交的情况。如下面场景:a合约上卖方1850价位一共6手,其中4手为推导量,如果买方只报入3手,与a合约上(9)(11)两笔定单、及SP a &b合约(3)号套利定单发生成交。

3、为什么我的报价在行情上看不能成交,却以比对手方最优价更优的价格成交?

可能对手方报入了更优价格的定单;也可能因其他合约发生推导,在本合约对手方产生更优价格。

4、为什么合约行情显示的最新价未变,却收到了与最新价不同的成交价?

行情发布为1秒钟两次,非逐笔、有延时,在半秒内可能发生多次成交、或者复杂的推导成交,中间成交价的变化在行情上不显示。可能因为成交发生在两次行情发布之间,这两次发布行情中,最新价相同。

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货服务:交易所零佣金费率、交易所保证金,包括原油、股指手机线上开户;

外盘期货服务:外盘期货咨询、香港期货等外盘期货全程服务;

投资咨询服务:微信实时跟投、期货培训,高端研究报告、账户委托理财;

期权商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者提供全球低费率、安全、便捷的内盘期货、外盘期货交易通道服务

以专业的交易能力和信誉助力每一位期货投资者!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。