贸易谈判结果牵动政策调整神经,外部压力趋弱,则国内对冲力度也会下滑,但外部压力增加,国内的刺激力度也会加强,四季度铜价仍将在较窄区间内摆动。

打开APP 阅读最新报道

打开APP 阅读最新报道

对于铜市而言,全球宏观经济偏弱,对价格走势偏负面,且已表现在上行无力的行情中。市场将继续博弈政策及贸易情绪的边际变化,在维稳的基调下,大的宏观数据上暂无失速风险,在一定程度上压缩了价格的波动幅度。总体来看,在宏观面和基本面博弈下,铜价难有明显的单边趋势行情。

供应保持弱势

同年初情况相似,精铜供应层面将遇到较强的折损,现实也是如此演绎。但消费下行超过市场预期,导致即便精铜低库存,市场基于当下偏软消费调低了未来预期,价格在供应高干扰下独木难支,最终在贸易避险情绪升温下回落。

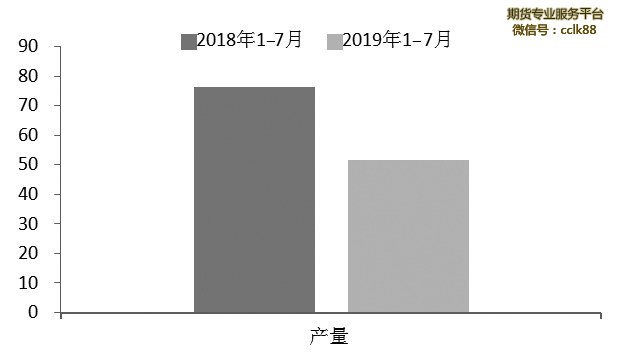

年初我们便提出粗铜/废铜供应紧张压制精炼厂开工的观点,三季度开始逐渐得到兑现。一是境外粗铜产量的削减;二是国内废铜供应尤其是低品位废铜的吃紧和粗铜库存的去无可去。四季度这一情况仍将延续,且废铜进口有进一步收紧的预期,供应端将继续提供支撑。

从我国粗铜进口来源国来看,赞比亚和智利占总进口量的近80%,进口粗铜的变化多与这两个国家的粗铜供应相关。今年1—8月,进口自智利的粗铜量由去年的15.6万吨下滑至7.8万吨;进口自赞比亚的粗铜量由去年的32.6万吨下滑至30.2万吨。自智利和赞比亚进口的粗铜量前8个月合计下滑10万吨,接近总下滑量10.8万吨,其中以智利为主。考虑到物流的时间,智利产量提升,国内最早9月进口数据才有体现。但智利环保问题的解决仍具有很大的不确定性,产量短期或无法回到去年同期水平,四季度出口量仍承压。

下游消费缺乏亮点

建筑用铜占比容易被市场低估,即便在地产竣工带动下消费有一定的增量,但不敌其他板块拖累。电网投资额在四季度有赶工的需求,但从电网招标来看,四季度并没有明显的增量。除此之外,汽车和空调四季度消费难有改善。

建筑铜消费或是唯一支撑,由于房屋的施工周期一般为两年,将新开工数据提前两年对比的话,发现两者的走势也基本吻合。说明建筑业的开工确实对竣工面积有领先作用,而且周期大约是两年。基于此,我们建立一个预测模型,从建筑业开工——竣工——建筑铜消费,来对未来的建筑铜消费进行预判。从统计图标上可以看到,新开工领先意味着竣工面积正处于一个拐点的位置,虽然当下的建筑铜消费较弱,但这种疲软可能在下半年迎来一定的修复。按照历史均值来算,四季度竣工面积有望转正。而从微观企业调研来看,地产资金仍较为紧张,而于线缆企业而言对于该领域的订单相对谨慎。

从国网电缆招标来看,今年三季度的线缆招标同比明显好转,达16万吨。相比之下,2016至2018年的7万、10万和6万吨有明显的增量。但四季度的线缆招标量却相对减少,一加一减整体平衡,三四季度之和总体上保持稳定态势。这种稳定的态势,和今年下半年电网投资要加速赶工的态势并不相符,或许意味着电网投资加快也并不等于加快配电网投资。从微观层面来看,电网投资四季度确实有赶工需求,但或许更倾向于其他铜密度低环节如特高压,对铜消费的提振有限。

总体来看,宏观面和基本面博弈下,铜价难有明显的单边趋势,除非贸易格局异动等宏观事件。贸易谈判结果牵动政策调整神经,外部压力趋弱,则国内对冲力度也会下滑,但外部压力增加,国内的刺激力度也会加强,四季度铜价仍将在较窄区间内摆动。

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货服务:交易所零佣金费率、交易所保证金,包括原油、股指手机线上开户;

外盘期货服务:外盘期货咨询、香港期货等外盘期货全程服务;

投资咨询服务:微信实时跟投、期货培训,高端研究报告、账户委托理财;

期权商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者提供全球低费率、安全、便捷的内盘期货、外盘期货交易通道服务

以专业的交易能力和信誉助力每一位期货投资者!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。