依旧认为逢高空黑色胜率更高。基建来看,12日国务院新闻办政策吹风会指出"今年,我国的财政赤字规模比去年增加1万亿元,同时发行1万亿元抗疫特别国债,这2万亿元将全部转给地方,主要用于“六稳六保”",旨在保民生。市场传闻1万亿扛疫特别国债构成由7000亿基建+3000亿扛疫组成,且7000亿允许做资本金,但是范围限定在"公共卫生体系建设、重大疫情防控救治体系建设、粮食能源安全和应急物资保障体系建设、产业链改造升级、城镇老旧小区改造、污水垃圾处理等生态环境治理工程、交通、供水供电供气等市政设施、重大区域规划相关基建、水利、农业、林业、县城建设等基建",也就是说这里所说的基建还是围绕扛疫、保民生为主,并不会产生太多用钢需求。地产来看,从年初市场普遍认为地产新开工、销售全年-20%的时候,我们就提出新开工全年-5%以内,销售全年-10%以内;目前来看,销售单月9.7%,累计-12.3%;新开工单月2.5%,累计-12.8%。

从目前趋势来看我们提出的数据大概率能完成。但我们并不认为地产能持续好,结合大领导和央行等部委的表态,以及各地方政府的行为,我们认为政策会逐渐成为地产的限制,地产很难有进一步超预期的表现。落实到用钢,我们看到施工面积同比持续收窄到2.3%,这充分表明开工没有大幅增加的格局下,目前螺纹的高需求同比主要通过赶工、消化现有项目实现,但这个过程不可持续且大概率持续减弱。产业来看,螺纹需求同比从15%左右滑落至5%不到,这符合我们前期对赶工弱化、需求同比大幅收窄的判断,这个数据更为贴近忽略赶工以外的基建+地产同比,且大概率后续螺纹需求将维持低则5%,高则8%的同比;但是螺纹、热卷需求同比逐渐收敛,表明以工程机械、汽车等为代表的制造业快速复苏;而基建、地产主导的黑色产业在后续供给持续缓慢释放,需求同比乏力、且高库存的格局下出现累库,将面临持续回调压力。

供给端,产量同比增幅扩大是大概率事件,今年钢材供给(以mysteel口径)持续低于去年,这一方面是因为疫情对库存端持续的压力迫使钢厂生产持续受限,另一方面是因为铁矿对高炉利润的侵蚀;我们对钢铁行业当前供给的定义是充裕,并非过剩,但是整体必然呈现出产量的较高同比,而产量的波动更多通过钢厂检修的形式加以体现,上半年的低利润迫使钢厂检修加大,随着检修的结束,产量持续恢复并明显超过去年是几乎确定性事件(去年同期有限产的因素,因此这个同比的幅度可能会比较大)。需求端,三个因素决定了需求的环比和同比增幅都将显著走弱,第一也是最重要的一点是赶工的弱化,工程项目有自己的工期安排,且一般为了防止项目违约都会有一定工期裕量,经过2-3个月的高强度赶工,出于成本和自身工期安排建筑商施工强度都将逐渐正常化;第二是基建的新项目和专项债后续都将显著弱化,3-5月份巨大的经济压力迫使今年的项目审批和开工都前置,但是全年不强刺激的定调迫使三季度开始基建增量将显著减少;第三则是地产在政策端将边际收紧,2-4月地产的供给和需求端政策趋于宽松,但是近2个月高层多次明确的表态和我们在融资端观察到的边际收紧表明在经济形势逐渐明晰后政策将持续压制地产过好的表现,希望延续3-5月无政策风险+低利率这个最宽松的组合是不可能的。库存端,当前钢材库存同比高了430万吨,螺纹同比高了270万吨;以螺纹为例,当前产量增至398万吨,且如无以外还会持续增加,而需求逐渐呈现出季节性大概率将跌至390甚至380万吨的周度需求,届时将呈现出较高库存下的累库特征。最后是价格,当前黑色整个价格体系依赖于强势的基建+地产需求,同时焦炭限产、铁矿疫情等使得原料偏强,从而反向撑起钢材的强势,一旦需求真实走弱,整个定价体系重构,黑色将会面临不小幅度回调。

铁矿的判断(维持):巴西疫情的演绎是今年铁矿最利好的变化,市场传闻vale下调全年发货的预期2000多万吨,目前官方有辟谣,但是结合巴西疫情的演绎,我们倾向于认为这个事件大概率是真实的(即便下调数字有所出入)。但是我们对铁矿相对持谨慎态度,自下而上是我们认为疫情对采矿业的冲击即便有也是短期的,且从各国疫情的演绎可以看出这并不会持续很长时间,一旦疫情缓解,巴西稳经济增长的方式也是通过大肆增大铁矿开采来完成。自上而下是我们理解周期品价格长期维持高点不符合市场规律,会自发刺激供给增产来弥补缺口。与此同时我们担心铁矿有一定政策风险。所以我们并不赞成过多参与多头集中的铁矿。

焦化的判断(更新):山东从6月初开始限产到年底,这是市场最超预期的变化,微观调研了解山东产能利用率在100%以上,降至60%-70%的水平相当于山东三分之一的供给限制大半年,占全国3%-4%;加之去产能稳步推进,很多新建、置换产能因为疫情有所放缓,焦炭在三季度将呈现出较为明显的缺口,有望成为黑色中表现抢眼的品种。

本周核心关注点:第一关注淡季需求走弱幅度和持续性;第二关注产量是否真实阶段性见顶。

需求总结:

短维度我们预判后续赶工仍将维持一定强度,总体需求虽然季节性略微走弱,但需求仍将维持相当强度。

长维度我们判断赶工强度将有一定走弱,但是逆周期政策逐渐发力+小幅赶工,4-12月需求依旧将呈现正增长,最核心的预期差在于我们认为地产将体现一定韧性。

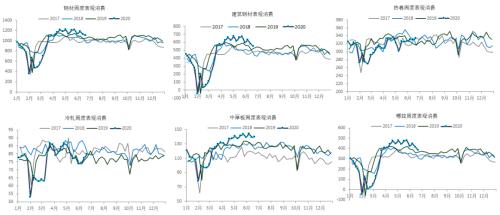

钢材表观消费(周度):本周钢材(环比-2.2%,同比+4.7%),螺纹(环比-7.5%,同比+4.4%),热轧(环比+1.0%,同比+5.2%),冷轧(环比+3.1%,同比+2.2%),中厚板(环比+0.5%,同比+9.0%)。

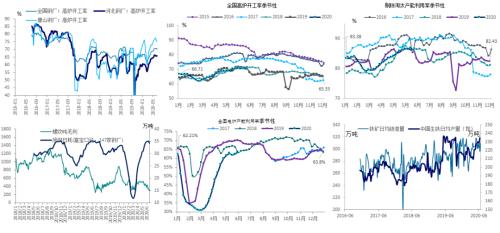

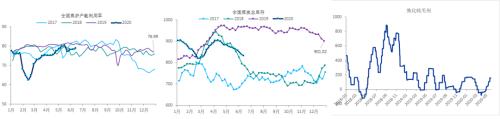

水泥:本周水泥磨机开工率64.10%(环比-3.15%,同比+2.68%),水泥磨机开工率于5月21日当周见顶于73.40%后,连续四周持续回落,累计降幅接近10%。

基建项目:1月份审批0.77万亿(环比-0.53万亿,同比-0.99万亿),2月份审批0.63万亿(环比-26%,同比-18%)。3月基建审批项目审批额6.34万亿(环比+900%,同比+431%),创历史新高;4月审批3.99万亿(环比-37%,同比+231%)。5月审批1.79万亿(环比-55%,同比+76%)。从观测到的情况来看,三季度新增项目可能显著减少。

建筑订单:2020年1-5月中国建筑(5.02 -1.76%,诊股)订单9578亿(同比+4.8%),其中房建7826(同比+1.1%),基建1685(同比+24.1%)。5月单月合同2188亿(同比+13.4%),其中房建1885亿(同比+11.3%),基建303亿(同比+31.7%)。后疫情时期,房建订单同比微升,基建订单同比大涨。

地产:投资(1月、2月累计-16.33%,3月累计-7.7%,4月累计-3.3%,5月累计-0.3%,3月单月+1.1%,4月单月+7.0%,5月单月+8.1%);施工(1月、2月累计+2.9%,3月累计+2.6%,4月累计+2.5%,5月累计+2.3%);新开工(1月、2月累计-44.9%,3月累计-27.2%,4月累计-18.4%,5月累计-12.8%,3月单月-10.5%,4月单月-1.3%,5月单月+2.5%)。地产数据单月数据大幅好转,实现年内首次同比回正。

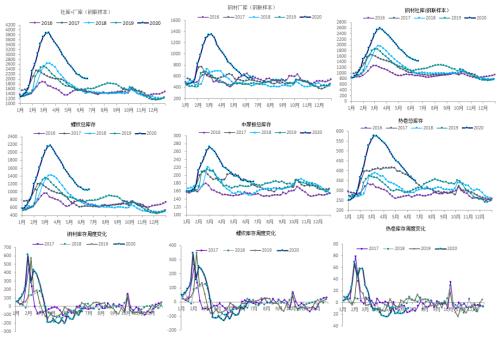

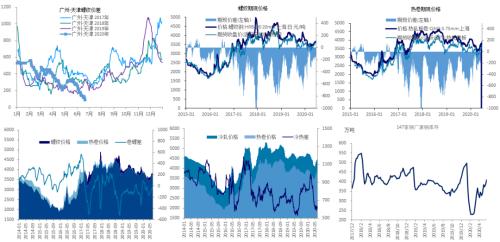

库存:本周总库存、厂库和社库分别为:2015.15万吨(-6.77万吨)、591.73万吨(+19.33万吨)和1423.42万吨(-26.11万吨)。分品种看,螺纹+13.57万吨,线材-7.85万吨,热卷和中厚板分别-9.53万吨和+0.4万吨。钢材库存同比高了398.02万吨,去库速度同比快了29.06万吨(本周去库6.77万吨,去年同期垒库22.29万吨)。螺纹库存同比高了270.25万吨,垒库速度同比快了3.66万吨(本周垒库13.57万吨,去年同期垒库9.91万吨)。热卷库存同比高了37.85万吨,去库速度同比快了17.04万吨(本周去库9.53万吨,去年同期垒库7.51万吨)。

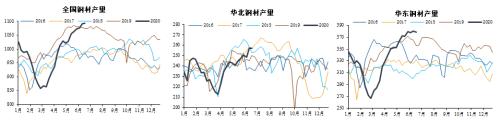

供给:本周全国、河北、唐山三地高炉开工率环比变化分别为-0.69%、-0.32%、+0.00%;产能利用率(剔除淘汰产能)-0.67%;废钢日耗-0.83万吨;铁矿日均疏港量环比+13.99万吨。本周Mysteel高频全国(占比60%+)、华北和华东周度产量分别为1093.99万吨(+2.07万吨)、257.29万吨(+0.05万吨)和378.44万吨(-2.02万吨)。

供给还有多大增产空间?(维持)

1、唐山限产对供给有何影响?我们测算,1个月的限产,折算到单天铁水影响接近10万吨,考虑到通过废钢添加平滑产量的下滑,实际影响至少在5万吨以上,但是废钢的添加变相会使得电炉成本中枢抬升,这在当前电炉利润相对微薄的格局下,对整体钢价是向上的推动。

2、后续供给如何演绎?考虑唐山限产的影响,后续实际真实产量阶段性较难出现上涨,甚至可能出现一定下降,这在当前库存逐渐将至较低位置的格局下无疑对钢价利多。

价格:本周南北螺纹价差90元(-50元);吨螺纹期货周+19元,现货-10元,贴水107.1元(缩小29元),吨热卷期货周+76元,现货+120元,贴水261元(扩大44元);卷螺差56元(扩大63元);冷热价差608元(缩小9元)。唐山的汇总废钢价格达到2400元(-20)。

利润:本周热轧、冷轧、螺纹、中厚板吨毛利分别为264元(环比+30)、-155元(环比+21)、306元(环比-26)、110元(环比+29)。注:模型已考虑钒合金添加对利润的影响,且为了衡量即时价格和原料波动对利润的影响,不考虑钢厂原料库存的缓冲。

铁矿的判断(维持):前期市场对铁矿未来显著走弱的悲观预期在近期发生了一定的修复,钢材产量快速恢复,需求维持强势,这种格局对铁矿最有利。整体我们认为铁矿的估值偏高,后续有相对走弱的趋势。

焦化的判断(更新):山东从6月初开始限产到年底,这是市场最超预期的变化,微观调研了解山东产能利用率在100%以上,降至60%-70%的水平相当于山东三分之一的供给限制大半年,占全国3%-4%;加之去产能稳步推进,很多新建、置换产能因为疫情有所放缓,焦炭在三季度将呈现出较为明显的缺口,有望成为黑色中表现抢眼的品种。

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货服务:交易所零佣金费率、交易所保证金,包括原油、股指手机线上开户;

外盘期货服务:外盘期货咨询、香港期货等外盘期货全程服务;

投资咨询服务:微信实时跟投、期货培训,高端研究报告、账户委托理财;

期权商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者提供全球低费率、安全、便捷的内盘期货、外盘期货交易通道服务

以专业的交易能力和信誉助力每一位期货投资者!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。