时间:2020-10-19 | 栏目:期货交易 | 点击:次

一、上周COMEX铜市场回顾

上周铜价高位震荡,周一铜价宽幅震荡,日间时段在亚洲权益市场普涨的带动下,市场情绪良好,铜价有所回升,进入晚间时段后回吐日内涨幅,一方面欧洲主要国庆疫情继续发酵,英国宣布严格的控制措施,另一方面特朗普提出的更大的几次计划受到了民主党和共和党内部的一致反对;周二铜价震荡回落,日间时段受到中国方面9月外贸数据表现良好的驱动一度有所抬升,但下午欧元区和德国ZEW数据表现欠佳对铜价形成打压,加上德国疫情创新高,市场担忧疫情对经济活动的影响,晚间时段,美国财政刺激谈判再次陷入僵局,以及疫苗研发进展受阻两大因素对市场情绪形成打压,最终铜价全天以震荡回落报收;周三铜价延续宽幅震荡格局,日间时段中国9月金融信贷和社融数据双双好于预期,铜价一度走升,但晚间时段欧洲疫情继续发酵、美国刺激谈判仍然艰难,努钦表示在11月前已经不大可能达成协议,共同打压铜价;周四铜价维持震荡格局,日间时段市场情绪偏冷,一方面台海关系有所升温,另一方面欧洲疫情进一步恶化,伦敦宣布进入最高级管控措施,权益市场整体下跌,铜价低位偏弱震荡,晚间时段,风险资产开始集体反弹,主要因为努钦表示特朗普正在致力于一个更大的刺激方案,并且也没有停止与民主党的对话,美股股指率先反弹,原油反弹幅度最为强烈,首次带动,铜价亦有所回升;周五铜价震荡回落,亚洲时段上午窄幅震荡,市场缺乏波动,亚洲时段下午欧洲疫情数据继续增长,英国三级控制地区不断增加,且传言意大利将开始实施封锁,市场进入riskoff状态,晚间时段美国零售数据表现强劲,提振美元走强,与此同时工业产出数据却低于预期,两者共同对铜价形成打压,最终铜价全天震荡回落。

上周COMEX铜价格曲线较此前向下位移,曲线结构整体的contango结构开始收敛,价格曲线近端重新出现back结构。我们在此前周报中反复指出,布局正套的时机正在来临。目前美国经济复苏的势头仍在继续,疫情相对平稳,并没有对复苏带来较大的扰动,从近期美国的经济数据来看,以通胀、就业为代表的宏观指标、以订单、地产为代表的的中观指标,最近表现都十分优秀,尤其是地产NHBA指标已经创下历史新高,这意味着美国经济活动开始恢复活力,走向复苏可能已经得到确认。同时,COMEX库存近期维持小幅去库格局,库存回落至7.8万吨水平,加之很多海外精铜被出口到了中国,因此海外整体库存水平偏低,而经济活动又在恢复。当然,在上周价格曲线向下位移且进度出现back之后,前期已有的正套头寸可以继续观察并持有,但并不适合建立新的正套头寸,可以等到近端有所收敛之后再布局,目前海外的情况虽然支持正套,但是并不足够支撑较长时间和幅度较深的back结构。

二、上周SHFE铜市场回顾

上周SHFE铜价窄幅震荡,整体节奏与COMEX铜价基本保持一致,但是波动率相对较小。这主要是由于目前市场的焦点并不在铜,资金交易的积极性较低,多空分歧没有被显著激化。空头认为国内库存持续累积,进口、产量的压力都较大,比如上周公布的九月精炼铜进口依然处于高位,而铜精矿进口又在增加,这说明原料约束在边际放宽,后续国内产量、进口的压力都会凸显,而消费端并没有出现此前市场预期的旺季来临的局面。而多头的逻辑则更多的是基于经济复苏和通胀的长期和宏观逻辑,在目前这种国内外经济仍然处于复苏阶段、流动性仍然维持相对宽松、信贷脉冲继续向上的格局之下,也很难让基于宏观的多头主动放弃。因此目前国内铜价仍然处于非常纠结的状态之中,多空双方没有一个因素可以上升为支配行情波动的主要逻辑。

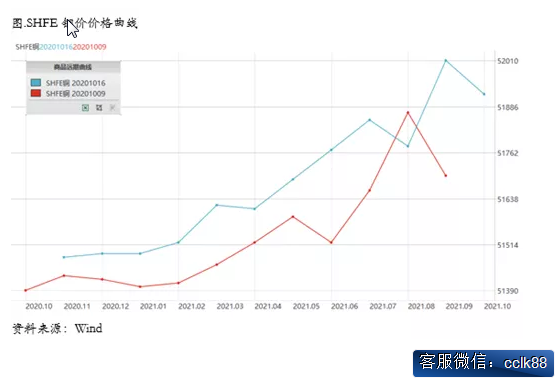

上周SHFE铜价格曲线较此前整体位移向上,价格曲线近端变得更为contango,但有趣的是,沪铜现货升水却是在走强的,这可能一定程度上与临近交割有关。我们认为目前沪铜可以考虑做一点正套,但空间可能不会太大。目前沪铜累库基本上已经结束,后续可能存在一定的去库空间,根据我们观察,下游铜材的消费有所改善。此前的contango更多是受到进口大增的影响,而根据我们了解,进口量当中应该有相当部分是用于囤货和国储收储,暂时已经被锁定并不能在市场上流通,因此现货端的供应压力近期有所缓解,而另一方面废铜在精费价差走强之后已经被逐渐消化,此前的库存已经基本去化,废铜的供应压力也在缓解。因此我们认为还是可以重新考虑铜的买近抛远的策略,但是考虑到产量的回升和进口压力,上方空间暂时不宜看得太高。

三、国内外市场跨市套利策略

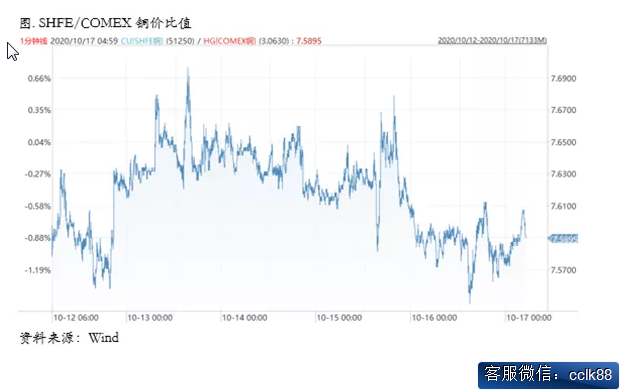

上周SHFE/COMEX比价运行重心在周初在7.65附近震荡运行,后两个交易日下滑至7.60下方。目前外强内弱的格局依然明显,符合我们近一个月来主推的跨市场正套的逻辑。从基本面来看,我们近期对于比价一直持有正套逻辑的观点。铜价的外强内弱、美元指数的大幅下挫是导致比价一路走低的主要原因。目前来看,虽然比价回落、进口铜的亏损有所扩大,但是我们仍然不建议介入反套。目前国内精炼铜消费仍然没有从淡季特点中走出,库存去化压力增大,升水回落,单月高进口可能仍然没有结束,预计8月精铜进口量仍然处于相对高位。这至少意味着两点:如果是真实进口,那么目前国内供应压力太大,需求时间去消化;如果是融资进口,那么目前的进口比价是偏高的,没有理由继续做反套给融资商送钱。除此之外,目前美元指数可能进入新的下行阶段、人民币被迫升值,以及伦敦和上海的价差结构,均不太支持长期持有反套头寸,如果旺季来临可能有机会博一个短线的反套窗口,但是总体从中期来看正套似乎更符合逻辑:国内进口暴增,海外供应压力减弱,后期全面复工复产,海外低库存高需求,因此应该考虑正套为主。

(责任编辑:admin)

十年专业期货服务平台,全国最低手续费保证金开户,咨询微信:cclk88