时间:2020-06-30 | 栏目:期货基础知识 | 点击:次

期货投资时,大家首要做的就是基本面的基础分析,那么动力煤期货基本面如何分析?下面中孚期货期权网给大家讲解下动力煤期货的基本面。

一、 动力煤行情回顾

今年气温上升较往年较早,沿海电厂日耗快速攀升至高位,电厂为迎接夏季用煤高峰而提前补库,配合各行业开工率恢复高位,下游需求短期内快速爆发。而“两会”降至,国内主产区安全检查及环保检查愈加严格,叠加前期陕蒙煤管票管控持续高压,产地供应持续缩减。节后煤炭行业供需格局转变导致煤价短期内大幅上涨,市场看涨情绪较浓。

二 、 当前动力煤行业运行情况分析

2.1、产地管控趋严,有效供应下滑

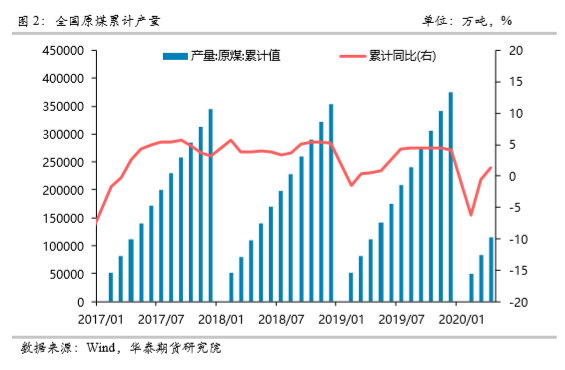

2020年4月份,全国原煤产量32212万吨,同比增长6.0%,增速比上月回落3.6个百分点;日均产量1074万吨,环比减少14万吨。1-4月份,生产原煤11.5亿吨,同比增长1.3%。

自疫情爆发以来,主产地煤矿承担保供任务,国内原煤产量自3月快速恢复至往年同期水平,而下游需求未能匹配供应增速造成各环节库存累积,产地煤矿销售困难,动力煤价格大幅下跌。

4月10日、4月16日,榆林市及神木市先后召开“全市能源化工产品上线交易工作推进会议”,其主要目的在于推进市内能化产品上线交易,打击“一票煤“。神木市也立即制定全市煤矿上线时间表,其要求:核定产能120万吨以上及国有煤矿最晚在4月底上线;60-90万吨煤矿将在6月底上线;小于60万吨煤矿最晚在年底上线。

会议过后,神木市多家露天煤矿停产,省内管控加强,部分小型煤矿受到较大影响而被迫停产。

与此同时,内蒙地区煤管票管控也同样面临高压,部分缺少煤管票的煤矿出货节奏不得不放缓,矿上拉煤车排队现象较多,最终造成了产地有效供应的下滑。

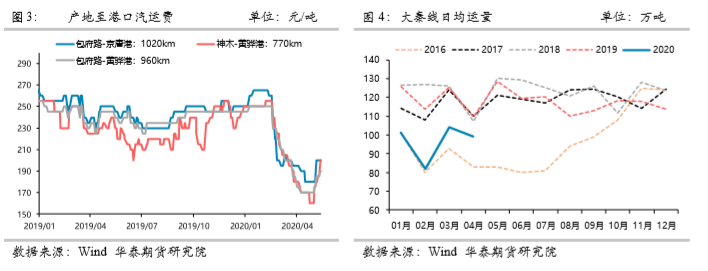

另一方面,近期运费的大幅上涨抬升煤炭运输成本,也造成了产区发往港口煤炭量偏低的格局。

5月6日,高速路恢复收费,产区汽运价格大幅上涨,尤其对于中远途运输影响较大。下游沫煤客户除刚需外基本暂缓汽运采购,而多数客户通过煤厂采用铁路站台发运。但由于产区煤价仍处于相对疲弱格局,运费的上涨造成汽运环节上下游僵持,降低了短期内产区发运总量。

而5月1日起,大秦铁路展开为期30天的春季集中检修,每日7:00-10:00停电检修3小时,检修造成运量下降至100万吨左右。除大秦线外,迁曹线、北同蒲线也同时进行相关检修工作,导致近期产区发运不畅,虽下游需求好转但发运量缺仍处于相对较低水平。

2.2、海外需求滑落,进口量超预期

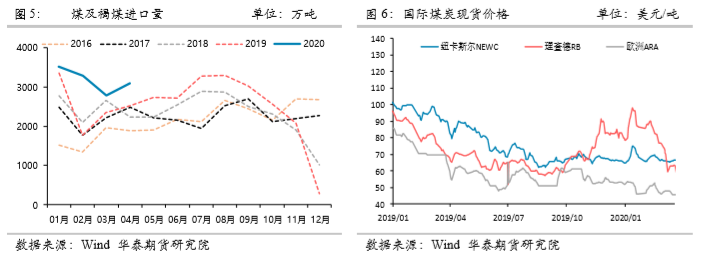

2020年4月份,全国进口煤及褐煤3094.8万吨,同比增长22.3%;1-4月份,累计进口煤及褐煤12672.6万吨,同比增长26.9%,进口均价为每吨510.1元,下跌4.9%。

从2019年末,国际煤炭需求逐步滑落,海外煤炭消费低迷导致国际煤价进去下行通道,今年初以来,海外煤价持续疲软刺激国内电厂等用煤企业加大采购力度,进口煤占比远高于往年同期水平。

根据国际能源署(IEA)4月30日发布的《全球能源回顾2020:新冠肺炎危机对全球能源需求和碳排放影响》表明,电力需求下滑导致全年煤炭需求下降8%。为遏制新冠肺炎疫情传播,印度国内于3月下旬实行封锁措施,导致4月份该国煤炭进口量同比大幅下降至1865万吨。而近期印度政府要求国内电力企业减少用于混配的煤炭进口,并使用国产煤作为替代。印度、欧洲、日本等国煤炭需求的大幅下滑导致近期海外煤价持续走弱,部分华南电厂大量采购进口煤代替国内煤,大量低价煤炭涌入国内,使得高位库存去化速度较慢。

目前,国内多处海关进口量已接近年度进口配额,进口调控趋严已成为大概率事件。华南电厂已接到通知,禁止进口澳洲煤,将引导下游企业高卡煤需求转向国内,同时造成国内高卡煤价格大幅上涨。

2.3、港口调出大幅增加,港口库存持续改善

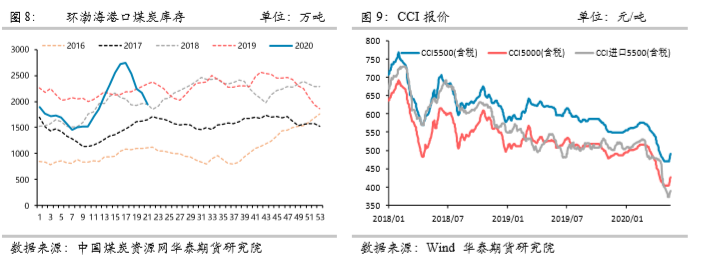

截至5月19日,环渤海港口煤炭库存1982.6万吨,同比减少13.42%。

4月中下旬以来,市场情绪较为悲观,煤价跌至红色区间附近,国家调控政策预期加大。以五一假期后恢复收取高速费为爆发点,下游用煤企业采购需求逐步释放,而由于铁路检修以及高汽运费导致运输环节各利益方相互僵持,港口调入持续下行,港口部分优质煤炭资源出现紧张情况。4月底,逐步进入电厂补库窗口期,秦皇岛港及黄骅港锚地船舶数量大幅增加,长协煤及市场煤调出量快速上升,港口煤炭库存进去去化阶段。

而目前CCI报价止跌企稳,持续数日大幅上涨,在下游需求明显好转的带动下,港口煤炭库存持续改善,部分低硫煤资源相对紧缺。而进口煤政策收紧,尤其针对限制澳煤进口管控的趋严导致高卡煤价格更为强势,高低卡煤价差逐步走阔。

2.4、夏季用煤高峰降至,需求释放明显

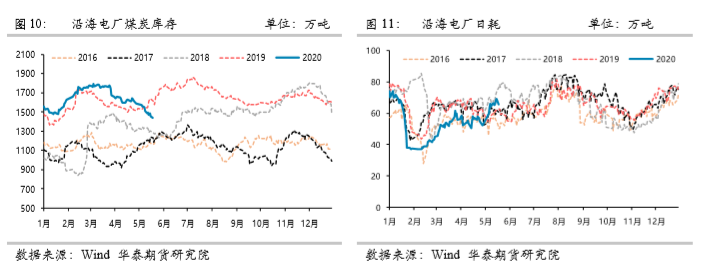

截至5月19日,沿海六大电力集团日均耗煤69.18万吨,同比增长10.01%;沿海电厂库存1452.57万吨,同比减少10.16%;存煤可用天数21天,同比减少18.38%。

5月初,南方部分地区气温快速上升,电厂日耗快速上升至60万吨以上,而高耗煤促使电厂库存去化效果良好,提前进入补库窗口期。而配合下游各行业复苏,水泥、冶金等行业开工率持续维持高位,用煤需求明显改善。需求明显释放带动动力煤供需格局逐步改善。而后期进入夏季用煤高峰,煤炭需求将继续维持强势。

三、 总结与展望

5月份以来,动力煤供需格局逐步好转。在电厂进入补库周期及部分行业高开工率共同刺激下,煤炭需求超预期释放,下游及港口库存情况明显改善。此外,“两会”召开,产地煤矿安全生产检查及环保检查均维持高压,产地有效供应持续缩减,港口发运量始终维持低位。

当前煤价上涨动力逐步从下游企业转向至产地,配合“两会”期间产地管控高压,坑口煤价将逐步止跌企稳。后期夏季用煤高峰,下游需求仍将维持强势,等待产地供需格局平衡后,煤价报复性上涨将过度至高位震荡。

十年专业期货服务平台,全国最低手续费保证金开户,咨询微信:cclk88