时间:2020-07-31 | 栏目:期货基础知识 | 点击:次

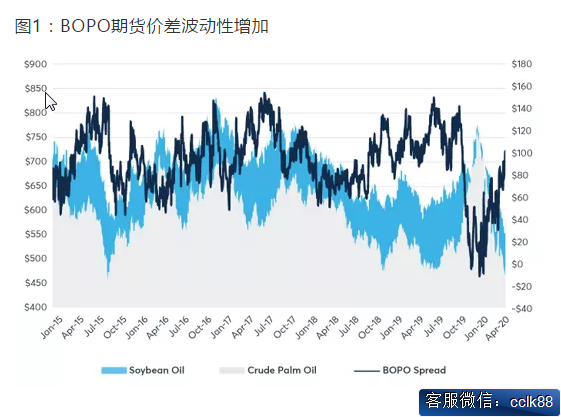

在市场面临结构性变化的背景下,大豆油-棕榈油(BOPO)价差和棕榈油-柴油(POGO)价差波动剧烈。过去几年里,BOPO期货价差波动于每吨10至150美元之间,而POGO价差波动于每吨200至380美元之间。

这些价差的走势取决于植物油市场和能源油市场的供需变化。经济发展、人口增长、天气、政府政策和汇率波动等价格影响因素对一个市场的影响可能大过另一个市场,从而导致价差扩大或者收窄。其他因素,如中美贸易摩擦、新冠疫情也对价格产生了极大影响。

本文考察了棕榈油和大豆油以及棕榈油和柴油在期货市场上的价格关系,也向交易者展示了如何利用芝商所的期货合约来交易BOPO和BOGO跨商品价差的方法。

棕榈油和大豆油是全球最大的两个植物油类别,合计占到全球植物油产量60%以上。市场普遍认为,这两种商品在供应链中可以相互替代,互为直接替代品。

通常情况下,大豆油的交易价格比棕榈油高,两者价格往往相互关联,在较长时间范围内同向变动。但是,每个市场的基本面不同,价差波动可能很大。全球大豆生产主要集中在美国、巴西和阿根廷,而最大的棕榈油生产国是印度尼西亚和马来西亚。

随着衍生品市场的发展,市场参与者得以利用期货工具来管理价格风险。大豆油/棕榈油价差(“BOPO”)是最活跃的期货价差组合,交易者积极管理着两者在期货市场上的价格关系。为便于比较,本文将大豆油的价格从美分每磅换算成了美元每吨1。

自2015年以来,BOPO价差一直在波动,但大多在每吨50美元以上。2019年,由于棕榈油产量下降,主要产油国政府政策对生物柴油的需求增加,棕榈油价格上涨,BOPO价差大幅收窄。

图1:BOPO期货价差波动性增加

来源:CME集团

这个例子着眼于棕榈油和大豆油之间的价差交易。在全球植物油市场上,棕榈油和大豆油是竞争关系,两者价格也相互关联。因此,鉴于每种商品的价格情况不同,参与者会希望锁定期货市场上两者之间的价差。如果交易者认为价差会扩大或者收窄,则可能希望做多价差或者做空价差。做多价差意味着买入大豆油期货,卖出棕榈油期货,反之,卖出大豆油期货,买入棕榈油期货。下面的例子将为读者展示如何进行BOPO价差交易。

9月3日,一位交易者希望建立一个3000吨的BOPO价差空头头寸。该交易者以每磅29.29美分的价格卖出110手大豆油期货,并以每吨537.75美元的价格买入120手马来西亚毛棕榈油期货2。该交易者随后于12月31日平仓,大豆油期货平仓价为每磅34.49美分,毛棕榈油期货平仓价为每吨748美元。这期间,以美元/吨计价的BOPO价差从107.98美元降至12.37美元。在这个例子中,总利润为287,550美元。相反,如果交易者选择做多价差,两个期货合约的盈亏将会反转,导致287,550美元的总亏损。

亚洲的运输燃料市场主要以棕榈油为基础,没有像菜籽油之类可行的作物原料。生物柴油与低硫柴油市场密切相关,生物柴油是道路柴油(低硫柴油)的原料。因此,这两种产品之间的期货价差交易活跃。这一价差被称为棕榈油与低硫柴油价差,或POGO价差。

POGO价差可以被视为生物柴油掺入柴油是否经济可行的一个指标。通常,价差小表明棕榈油作为生物柴油的混合原料更有吸引力。在其他一些地区,如欧洲,生物柴油消费量很大,炼油厂会考虑替代原料的成本,如油菜籽、大豆、脂肪酸甲酯(FAME)。在欧盟可再生能源指南的第二阶段,第二代废物生物燃料有望得到更为广泛的应用。

下图为2015年以来POGO价差的历史走势。能源板块走强,以及后来棕榈油价格上涨,共同影响了价差的总体趋势,使得价差在正负两个区域多次波动。

图2:POGO价差多次反转

来源:CME集团

马来西亚交易所毛棕榈油 - 柴油价差期货(代码POG)3在芝加哥商品交易所(CME)上市,合约为现金交割,跟踪的是欧洲低硫柴油和马来西亚毛棕榈油之间的价差。合约规模为25吨,最小变动价位为每吨0.25美元。

另一种建立POGO价差头寸的方法是交易相应的期货合约,就像前面所述的BOPO价差案例中的那样。例如,一家公司以棕榈油为原料生产生物柴油,在棕榈油和柴油上都存在价格风险。依据对价差的不同看法,他们可能希望做多价差或者做空价差。在这里,做多价差意味着买入毛棕榈油期货,卖出柴油期货,做空价差意味着卖出毛棕榈油期货,买入柴油期货。下面的例子将为读者展示如何执行POGO价差交易。

9月3日,一家生物柴油公司在POGO价差上建立了一个2000吨的多头头寸。他们以每吨537.75美元的价格买入80手以美元计价的马来西亚毛棕榈油期货,并以每吨543.75美元的价格卖出了2手欧洲低硫柴油金融期货4。该公司随后于12月31日平仓,毛棕榈油期货平仓价为748美元/吨,柴油期货平仓价为614美元/吨。这期间,POGO价差扩大了138.54美元,从每吨-4.36美元扩大到了134.18美元。在这个例子中,总利润为277,092美元。相反,如果该公司选择建立价差空头头寸,两个期货合约的盈亏将会反转,导致277,092美元的总损失。

棕榈油是世界上最大的植物油类别,与豆油共同争夺着全球市场份额。使用植物油作为生物柴油原料,令棕榈油市场和柴油市场产生关联。BOPO价差和POGO价差代表了这些商品之间的联系,是重要的市场指标。

随着市场环境的变化和供需的重新平衡,BOPO价差和POGO价差大幅波动。波动性的增加不仅带来了风险管理的需要,也带来了跨商品套利的交易机会。

(责任编辑:admin)十年专业期货服务平台,全国最低手续费保证金开户,咨询微信:cclk88