铜被市场赋予商品属性和金融属性。铜的商品属性表现为铜供需关系变化对价格走势的影响;金融属性表现为金融大市场环境下价格方向性的选择。正常情况下,铜商品属性对价格的运行起到重要的作用,而铜商品属性需求和经济周期密切相关,受宏观经济的影响。股票市场被认为是经济的晴雨表。股票价格上涨是经济向好的征兆,意味着铜等大宗商品的潜在需求增加,这对商品的价格有上推的作用,表明铜价和股市在商品属性的角度上存在相关性。同时,在某些特殊的时期,铜的金融属性对价格起到了决定性的作用,如铜的仓单或者库存可以作为企业的融资标的。股票融资是上市公司利用股市发行股票,获取资金的行为。可以看出,铜的金融属性和股票市场融资存在共性,即特定时期两个市场的变化都可以从资金的角度进行解释。

本文站在全球角度,通过对LME、SHFE和COMEX三个交易所铜价相关性、仓库分布以及库存量的分析,我们认为LME铜可以作为全球铜价的定价基准。同时,我们认为美国经济依然是世界经济走势的重要风向标,而美国股票市场是美国经济的晴雨表。通过美国三大股指的成分分析和股指之间因果关系的分析,我们选择SP500和NASDAQ作为美国股票市场走势的主要观测指标。最后,对SP500、NASDAQ与LME铜相关性进行测算,得出SP500、NASDAQ与LME铜高度相关,并且领先LME铜2天的结论。

我们认为,美股牛市的重要根基——低利率和良好的企业盈利保持良好,美国股市依然存在上行空间,这意味着LME铜的上升趋势仍将延续。

站在全球的角度,我们选择LME铜作为全球铜价的定价基准。同时,美国经济是世界经济走势的重要风向标,而美国股票市场是美国经济的晴雨表。通过对美国三大股指的成分分析和股指之间因果关系分析,我们选择SP500和NASDAQ作为美股主要观测指标。对SP500、NASDAQ与LME铜进行相关性进行测算,得出SP500、NASDAQ与LME铜高度相关,并且领先LME铜2天的结论。我们认为,美股牛市的重要根基—低利率和良好的企业盈利保持良好,美国股市依然存上行空间,这意味着LME铜价上升趋势仍将延续。

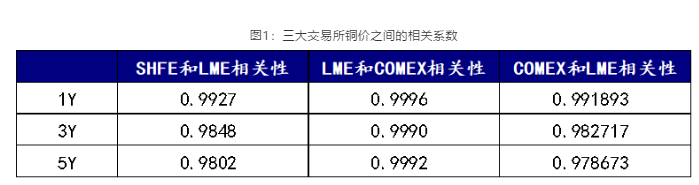

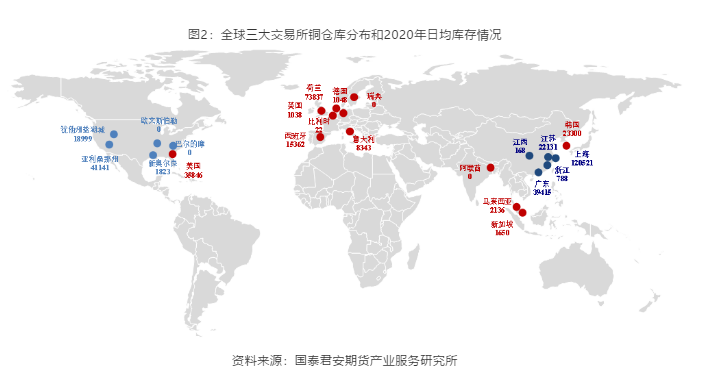

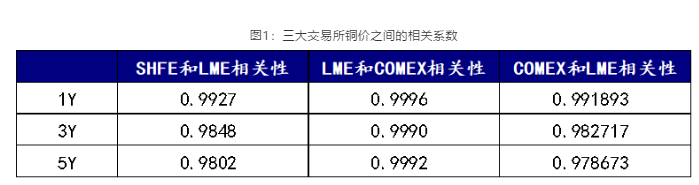

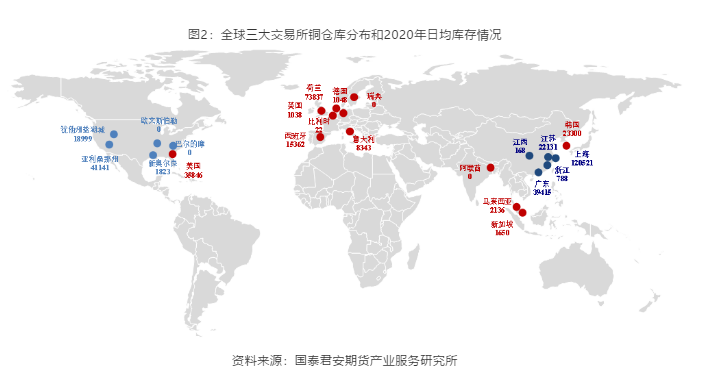

全球主要有三个铜期货交易市场,分别是上海期货交易所(SHFE)、伦敦金属交易所(LME)和纽约商业交易所(COMEX)。三个交易所铜价高度相关,根据我们的测算,三大交易所1年期铜价相关系数达到0.99以上,3年期相关系数达到0.98以上,5年期相关系数达到0.97以上。我们倾向于选择LME铜价作为全球铜的定价基准。首先,LME铜仓库全球分布,表明其在全球铜金属定价市场具有重要低位。三个交易所铜仓库的分布,可以判断其服务的范围和在铜市场的地位。SHFE铜仓库主要分布在中国的上海、广东、江苏、江西等地;LME铜仓库主要分布在阿联酋、比利时、德国、韩国、荷兰、马来西亚、美国、瑞典、西班牙、新加坡、意大利、英国等国家;COMEX铜仓库主要分布在美国的巴尔的摩,底特律,埃尔帕索,新奥尔良,欧文斯博罗,凤凰城,盐湖城,图森等城市。可以看出,SHFE和COMEX铜仓库为区域性分布,而LME铜仓库全球分布,基本上都临近进口国、生产国、消费国或传统的贸易枢纽,所以LME铜在全球铜金属市场具有重要地位。

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

图2:全球三大交易所铜仓库分布和2020年日均库存情况

其次,LME铜库存波动性较大,且库存均值高于其他两个交易所。2016年至今,LME和SHFE铜库存波动性明显高于COMEX铜库存,并且在LME铜库存日均库存量最大。过去五年,LME铜日均库存量22.33万吨,高于SHFE日均库存量18.58万吨和COMEX日均库存量9.66万吨。中国保税区日均库存量为44.43万吨,高于LME和SHFE日均库存量,但保税区仓库是国内库存和海外库存的缓冲地带,其库存独立于交易所库存。

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

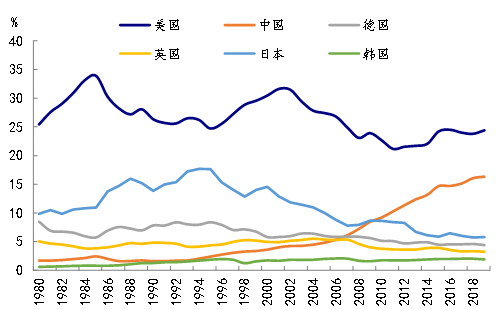

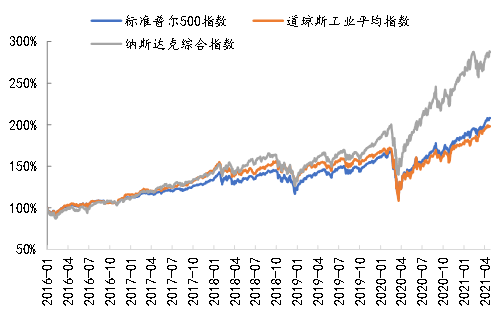

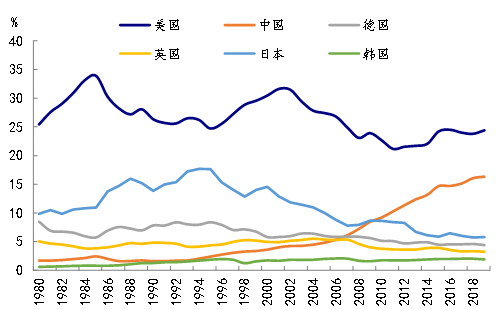

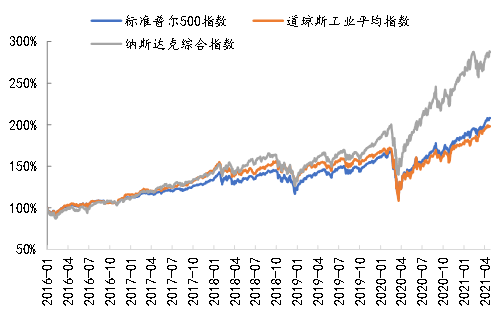

美国经济总量占世界首位,是世界经济的晴雨表。2019年,美国经济总量占世界的25%,远超过其他国家的经济比重,被认为是世界经济走势的重要风向标。股票市场一般被认为是经济的晴雨表,我们选择美国股票市场的走势来判断美国乃至全球经济的强弱。美国股票市场有三大股指,分别是标准普尔500指数(SP500)、道琼斯工业平均指数(DJIA)、纳斯达克综合指数(NASDAQ)。三大股指在历史上走势相似,但在涨幅和波动性上存在较大差异,这和股指的组成相关。DJIA包括美国30家最大、最知名的上市公司,但这些企业大部分都已与重工业不再有关。但是SP500有采样面广,涵盖400种工业股票、20种运输业股票、40种公用事业股票和40种金融业股票,风险更为分散,能够反映更广泛的市场变化,是具有代表性的股票指数。NASDAQ涵盖美国的数百家发展最快科技公司,代表各工业门类的市场价值变化的晴雨表,是美国“新经济”的代名词。从三大股指的因果关系上看,中长期SP500能够解释DJIA的变化,长期NASDAQ能够解释SP500和DJIA的变化。基于三大股指的成分和股指之间的关系,我们选择SP500和NASDAQ作为美国股票市场走势的主要观测指标。

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

备注:“1”表示时间周期内横轴指标是纵轴指标的格兰杰原因,

“0”表示时间周期内横轴指标不是纵轴指标的格兰杰原因。

02 SP500、NASDAQ与LME铜相关性测算

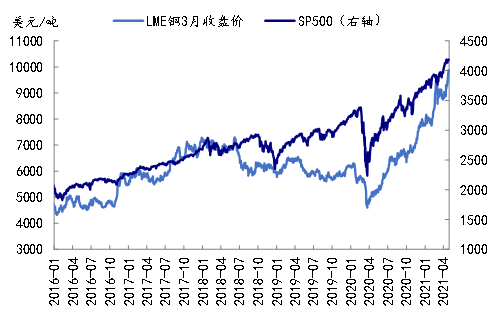

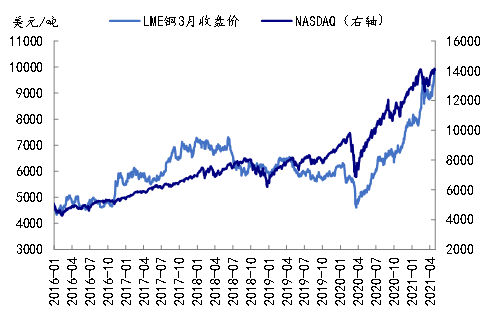

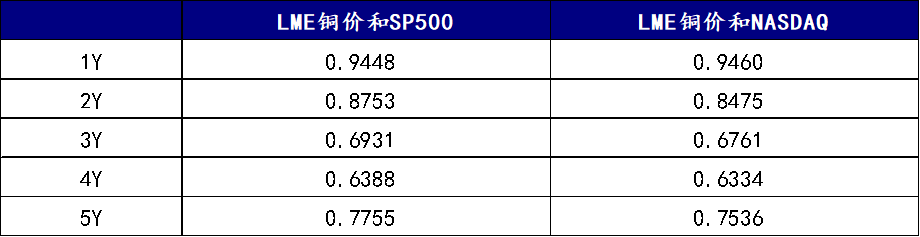

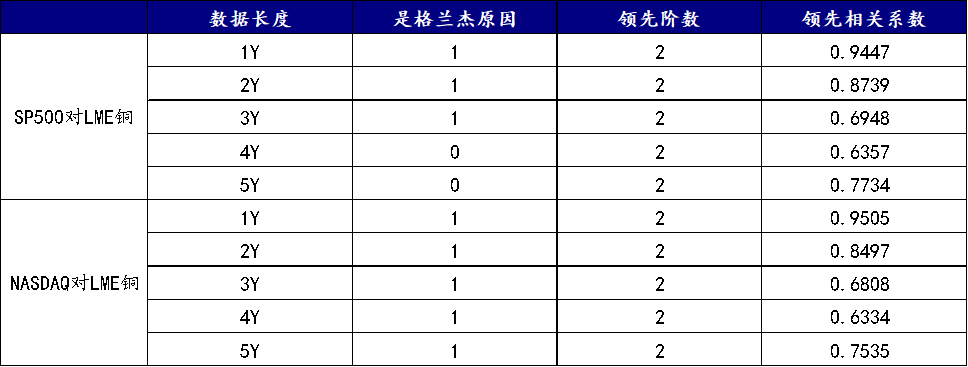

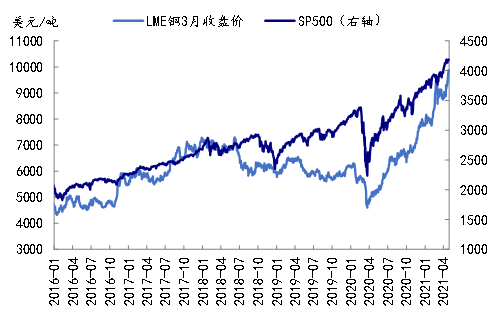

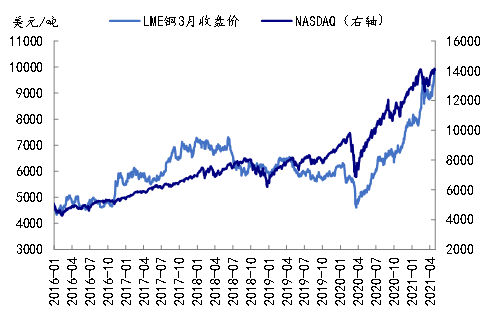

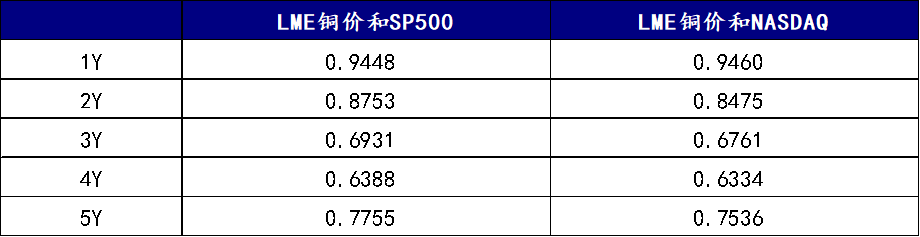

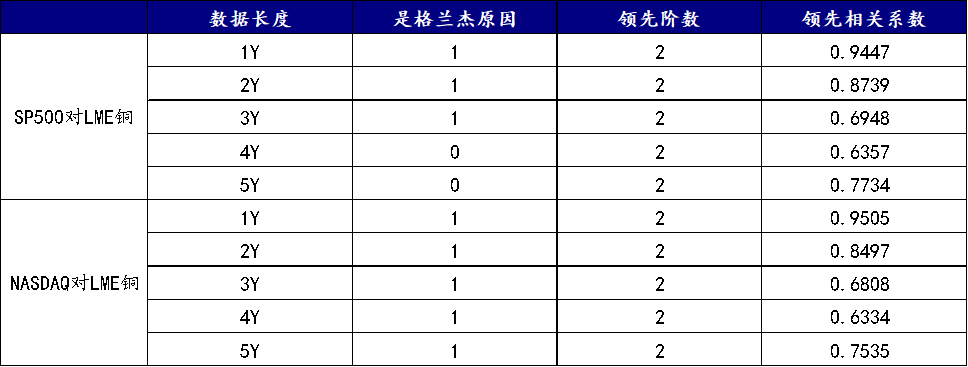

SP500、NASDAQ均和LME铜高度相关,且越短的时间周期相关性越高。SP500和LME铜5年期相关系数为0.7755,1年期相关系数上升至0.9448;NASDAQ与LME铜5年期相关系数为0.7536,1年期相关系数攀高至0.9460。同时,SP500和NASDAQ均领先LME铜,格兰杰因果关系检验显示,1年、2年和3年期SP500领先LME铜2天,1年、2年、3年、4年和5年期NASDAQ领先LME铜2天。其中,对最小滞后阶数的判断使用的是SC准则,基于该准则,1-5年周期内SP500和NASDAQ均领先LME铜2天。

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

图10:LME铜与SP500,LME铜与NASDAQ的相关性

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

图11:SP500对LME铜,以及NASDAQ对LME铜的格兰杰因果关系检验

资料来源:同花顺iFinD,国泰君安期货产业服务研究所

备注:“1”表示是格兰杰原因,“0”表示不是格兰杰原因。

本文站在全球角度,通过对LME、SHFE和COMEX三个交易所铜品种的分析,认为LME铜可以作为全球铜价的定价基准。同时,我们认为美国经济依然是世界经济走势的重要风向标,而美国股票市场是美国经济的晴雨表。通过美国三大股指成分和股指之间因果关系的分析,我们选择SP500和NASDAQ作为美国股票市场走势的主要观测指标。最后,对SP500、NASDAQ与LME铜相关性进行测算,得出SP500、NASDAQ与LME铜高度相关,并且领先LME铜2天的结论。

SP500、NASDAQ与LME铜价高度相关可以从铜的商品属性和金融属性两个维度进行解释。铜被市场赋予商品属性和金融属性。铜的商品属性表现为铜供需关系变化对价格走势的影响;金融属性表现为金融大市场环境下价格方向性的选择。正常情况下,铜商品属性对价格的运行起到重要的作用,而铜商品属性需求和经济周期密切相关,受宏观经济走势的影响。股票市场被认为是经济的晴雨表。股票价格上涨是经济向好的征兆,意味着铜等大宗商品的潜在需求增加,这对商品的价格有上推的作用,表明铜价和股市在商品属性的角度上存在相关性。同时,在某些特殊的时期,铜的金融属性对价格起到了决定性的作用,如铜的仓单或者库存可以作为企业的融资标的。股票融资是上市公司利用股市发行股票,获取资金的行为。可以看出,铜的金融属性和股票市场融资存在共性,即特定时期两个市场的变化都可以从资金的角度进行解释。此外,铜和股票均为风险资产,都会受到市场风险和避险情绪的影响。

我们认为,美股牛市的重要根基——低利率和良好的企业盈利保持良好,美国股市依然存在上行空间,这意味着LME铜的上升趋势仍将延续。

(责任编辑:admin)

(责任编辑:admin)

十年专业期货服务平台,全国最低手续费保证金开户,咨询微信:cclk88